Процедура регистрации ккм. Как зарегистрировать онлайн-кассу в фнс

Контрольно-кассовая машина (ККМ), в народе известная как кассовый аппарат, нужна не всем предпринимателям и далеко не всегда. Однако в некоторых случаях по закону вы должны иметь и применять подобную технику. При этом недостаточно просто купить аппарат и установить его в торговой точке. ККМ необходимо «ввести в законный оборот», поставив на учет в налоговой инспекции. Вам поможет пошаговая инструкция по регистрации ККМ в налоговой, а также разбор всех нюансов, связанных с «легализацией» фискального аппарата.

Кому не обойтись без кассы?

Перед тем как приобретать и ставить на учет в налоговой инспекции контрольно-кассовую машину, нужно понять, действительно ли вам необходим этот аппарат. Применение фискальной техники регламентировано Федеральным законом «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» № 54-ФЗ, который был принят еще в мае 2003 года.

Согласно закону юридические лица и индивидуальные предприниматели, применяющие расчеты наличными средствами или с помощью банковских карт, должны обзавестись ККМ. Однако из этого правила есть и исключения, которые нужно учитывать.

Исключения:

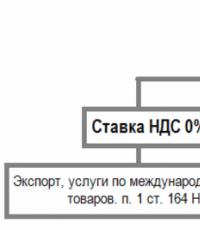

- Юридические и физические лица (ИП), применяющие единый налог на вмененный доход (), и предприниматели на могут обойтись без использования ККМ. Однако по требованию клиента они обязаны выдавать документ, подтверждающий прием наличных денежных средств. Им может выступать квитанция или товарный чек.

- Юридические и физические лица, которые оказывают услуги населению, вправе не использовать ККМ. Вместо кассового чека они обязаны выдавать клиентам соответствующий документ на бланке строгой отчетности (БСО). Ими являются билеты, абонементы, квитанции и др. Порядок работы с БСО прописан в постановлении Правительства № 359 от 6 мая 2008 года.

- Юридические и физические лица, применяющие любую систему налогообложения и при этом не имеющие возможности применять ККМ в определенных видах деятельности (см. таблицу).

Всем остальным без применения ККМ в работе не обойтись.

Далеко не каждый кассовый аппарат можно использовать при ведении бизнеса.

Подходящие модели должны упоминаться в Государственном реестре, который ведет Федеральная налоговая служба.

В этом весьма объемном документе есть два раздела. Первый включает в себя сведения о моделях контрольно-кассовой техники, применяемых организациями и индивидуальными предпринимателями. Второй ориентирован на кредитные организации и сформирован на основе данных Центрального банка России.

Если вы не собираетесь основать банк, открыть микрокредитную организацию, кредитный кооператив или ломбард, то ваш раздел – первый. Скачиваем документ с сайта налоговой, внимательно изучаем модели ККМ, указанные в нем. Внимание: реестр обновляется каждый год!

- Купить новый ККМ. Сделать это в магазине компьютерных товаров у вас не получится. Торговлю фискальной техникой ведут организации, утвержденные Государственной экспертной комиссией по ККМ. Эти же компании занимаются обязательным техническим обслуживанием кассовых аппаратов. Отправляемся в такую фирму и выбираем модель, которая вам понравилась. При этом обязательно учитываем еще один важный момент. Модели ККМ печатают в чеках разный набор реквизитов, поэтому выбираем тот, который подходит под ваш вид деятельности. Сведения о том, что печатает конкретный кассовый аппарат в чеке, содержатся в Госреестре налоговой службы.

- Приобрести подержанный ККМ. Он обойдется дешевле, но при выборе учитываем не только реквизиты, но и еще ряд нюансов. Возраст аппарата не должен превышать 7 лет, он должен быть в налоговой инспекции предыдущим владельцем и обязательно иметь новый блок фискальной памяти – ЭКЛЗ (электронная контрольная лента защищенная).

Каким вариантом воспользоваться – решаете только вы, закон не запрещает пользоваться б/у аппаратом. ККМ «с пробегом» продаются в тех же компаниях, что и новые.

После того как вы определились с моделью и приобрели ее, вам нужно заключить со специализированной компанией договор на техническое обслуживание аппарата. Срок действия такого документа составляет, как правило, год. Продавцы ККМ почти всегда располагают центрами технического обслуживания (ЦТО) Специалисты центра должны наклеить на кассу голографическую наклейку «Сервисное обслуживание» и выдать второй экземпляр договора о нем. Важно: без этого документа поставить аппарат на учет в налоговой не получится.

Легализуем аппарат

Приобрести ККМ и заключить договор на сервисное обслуживание со специализированной компанией – это только половина дела. Применять на этом этапе ККМ еще нельзя.

Следующий важный шаг – поставить фискальную машину на учет в налоговую. Использование ККМ без регистрации грозит серьезными штрафами.

Здесь важно знать следующее. Индивидуальные предприниматели регистрируют технику в налоговой инспекции по месту жительства, юридические лица (ООО, ЗАО и прочие) – по адресу регистрации. Если юрлицо планирует использовать ККМ не в главном офисе, то нужно . Регистрация кассового аппарата обособленного подразделения происходит по месту фактического нахождения. Теперь вы знаете, в какую ИФНС нужно обращаться.

Теперь поговорим о самом порядке регистрации. Весь процесс состоит из таких этапов: подача документов, осмотр, фискализация и регистрация.

Предприниматель должен знать, что в связи с Административным регламентом предоставления ФНС России государственной услуги по регистрации контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации, регистрация и снятие с учета контрольно-кассовой техники бесплатны.

В налоговую инспекцию (в какую из них, мы уже разобрались) нужно предоставить следующие документы:

- заявление на регистрацию ККМ по форме, утвержденной ФНС (скачать бланк КНД-1110021);

- паспорт ККМ для регистрации. Его вам выдадут при покупке ККМ;

- договор о сервисном обслуживании с ЦТО.

Другие документы налоговики требовать попросту не имеют права. В том случае, если вы по каким-либо причинам не можете лично предоставить заявление и другие документы в налоговую, то их можно отправить почтой, через сайт налоговой инспекции или портал госуслуг.

Вы также можете поручить оформление своему представителю, но для этого потребуется нотариально заверенная доверенность. Услугу по регистрации ККМ в налоговой инспекции очень часто предоставляют продавцы соответствующей техники.

Что происходит дальше? Сотрудник ИФНС, принявший документы, передает их в отдел регистрации. Там их оценивают и в случае, если набор неполный или не соответствует правилам, вас об этом уведомят. Если все в порядке, в назначенный день и час нужно будет привести аппарат на осмотр в инспекцию. Сотрудники проверят пломбу «Сервисное обслуживание», проведут фискализацию (загрузят в память ККМ необходимую информацию), тестирование и снова запломбируют. Этот этап процедуры регистрации производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

Фискализация производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

Финалом действа станет акт по форме КМ №1 (о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины) в двух экземплярах. Один останется у вас, а второй передадут в ЦТО, где вы обслуживаетесь.

В налоговой вам выдадут карточку регистрации ККМ – важный документ. В него в дальнейшем будут вноситься все данные или их изменения (адрес регистрации, владелец, снятие с учета, переведение в резерв). В случае покупки б/у машины карточку ККМ вам должен передать прежний владелец. В некоторых ситуациях документ может быть поврежден, испорчен или утерян. В таком случае налоговый орган, проводивший регистрацию ККМ, обязан выдать дубликат карточки. Это не влечет каких-либо штрафных санкций со стороны фискальных органов.

Обычно все документы на ККМ выдаются через 3 дня после проведения процедур. Но этот срок может быть и больше. Все зависит от загруженности сотрудников ИФНС. Получив бумаги на руки, можно запускать кассовый аппарат в работу.

Чем чревата «левая» касса?

Штраф за работу без кассового аппарата (пункт 2 ст. 14.5 КоАП РФ), а также за отсутствие голограммы или марки-пломбы составляет для индивидуальных предпринимателей (ИП) от 4000 до 6000 рублей, для организаций (ООО, ОАО, ЗАО и т.д.) – от 40000 до 60000 рублей.

Впрочем, за эти нарушения не всегда грозит штраф. В КоАП предусмотрена такая мера реагирования, как «предупреждение», поэтому в первый раз вас могут и простить.

Кроме самых популярных налоговики регулярно находят еще 12 видов нарушений использования кассового аппарата (см. таблицу).

Список нарушений законодательства при применении ККМ:

- Неприменение ККМ, отказ в выдаче документа.

- Неприменение ККМ.

- Неприменение ККМ в случае принятия платежей физических лиц.

- Невыдача документа строгой отчетности.

- Невыдача по требованию покупателя (клиента) документа, подтверждающего уплату плательщиком ЕНВД.

- Применение ККМ, которая не соответствует установленным требованиям либо используется с нарушением установленного законодательством РФ порядка и условий ее регистрации и применения.

- Использование ККМ с отсутствием или нечитаемыми реквизитами на кассовом чеке.

- Применение ККМ с отсутствием или нечитаемыми реквизитами на кассовом чеке, выдаваемом платежным терминалом.

- Работа ККМ с несоответствием времени на кассовом чеке реальному.

- Использование ККМ с отсутствующей маркой-пломбой.

- Применение ККМ без СВК «Государственный реестр» и (или) СВК «Сервисное обслуживание» и (или) идентификационного знака.

- Задействование ККМ в составе платежного терминала (ПТ) не по адресу регистрации ККМ, отсутствие ККМ в составе ПТ по адресу регистрации.

- Использование ККМ без технической поддержки поставщика или центра технического обслуживания (отсутствие действующего договора) либо при отсутствии паспорта ККМ.

- Применение ККМ в нефискальном режиме.

Немного о нововведениях

Налоговые органы не стоят на месте и не чураются использования высоких технологий. В 2014-2015 гг. на территории Москвы, Московской, Калужской областей и Республики Татарстан был проведен масштабный эксперимент. Предпринимателям предложили использовать онлайн-кассы – устройства с функцией передачи данных в налоговые органы через интернет.

Предпринимателям предложили использовать онлайн-кассы – устройства с функцией передачи данных в налоговые органы через интернет.

По заявлению инициаторов, такая схема должна упростить регистрацию ККМ, сократить количество налоговых проверок. Перерегистрация фискальной техники и ее техническое обслуживание, по мнению чиновников, станут лишними. В опыте поучаствовали крупные ритейлеры: «Азбука вкуса», «М.Видео», «Перекресток», «Метро Кэш энд Кэрри».

Чиновники пришли к выводу, что эксперимент удался и с апреля 2016 года предприниматели могут добровольно перейти на онлайн-кассы. В Госдуму внесен законопроект, который обяжет использовать такие устройства всех бизнесменов уже в 2017 году. Хотя, примут ли депутаты такой закон, неизвестно.

Итак, теперь вы знаете, как оборудовать ваш офис или точку продаж кассовым аппаратом. Возможно, вы уже воспользовались этими знаниями. Не останавливайтесь – впереди еще много дел. Организовать сбыт и наладить бизнес-процессы – очень непростая, но интересная и посильная задача.

19 октября 2016 года ФНС открыла возможность регистрации ККТ. Наш партнёр в Санкт-Петербурге ЦТО «Велес» зарегистрировал онлайн-кассу Viki Mini для универсама «ГOCTи» на Петергофском шоссе.

Рассмотрим на этом примере, как на самом деле происходит регистрация кассы на сайте налоговой.

Что нужно для регистрации

Для того чтобы успешно зарегистрировать ККТ на сайте налоговой онлайн, нужно иметь на руках:

- Онлайн-кассу с подключённым фискальным накопителем.

- Договор с Оператором фискальных данных.

- КЭП или КСКПЭП.

Вам нужно знать номера ККТ и фискального накопителя — их можно посмотреть в паспортах устройств или на чеке диагностики на кассе. Проверьте, чтобы у вас был доступ к личному кабинету на сайте ОФД и налоговой. А также подготовьте информацию о магазине, ИНН юридического лица или ИП.

Если вы хотите работать автономно, то при регистрации на сайте ФНС отметьте автономный режим - именно в этом случае вам не нужно иметь подписанный договор с ОФД на руках. Если начинаете работать сразу с ОФД, то во время регистрации ККТ в налоговой вам нужно будет указать данные оператора.

Заранее получите ключ КЭП и заключите договор с ОФД. За ключом КЭП придется съездить или дождаться доставку. Договор с ОФД можно заключить по интернету, но нужно будет оплатить счет, что тоже может вызвать задержку.

Дримкас-Ф + Яндекс ОФД

КЭП, фискальный накопитель

и год ОФД в комплекте

Совместно с Яндекс ОФД разработано решение для упрощенной регистрации в ФНС онлайн-кассы Дримкас-Ф. Договор с ОФД подписываете при покупке ККТ, постановка на учет в налоговой - прямо на кассе.

Получить квалифицированную электронную подпись (КЭП)

Квалифицированная электронная подпись нужна, чтобы отправленные по интернету документы имели юридическую силу. Электронный документ, подписанный КЭП, равнозначен обычному бумажному документу с подписью и печатью.

Чтобы зарегистрировать кассу без визита в налоговую, придется купить такую электронную подпись. Подпись может выдать только аккредитованный удостоверяющий центр. Список - на сайте Минкомсвязи.

Подпись - это уникальный электронный сертификат. Этот сертификат записывают на специальную защищенную флешку - ключ КЭП. За ключом квалифицированной электронной подписи придется съездить или отправить курьера. Некоторые удостоверяющие центры пришлют ключ вместе со специалистом, который сразу настроит ваш компьютер для работы с электронным документооборотом.

Договор и регистрация в ОФД

Обязательное условие для работы по правилам 54-ФЗ — это договор с оператором фискальных данных. С 1 февраля 2017 года регистрация кассовой техники возможна только при наличии договора с ОФД.

Мы рассматриваем ситуацию, в которой магазин начнет передавать данные оператору сразу после регистрации. Поэтому перед началом регистрации в ФНС, регистрируем ККТ на сайте ОФД.

Для операторов фискальных данных существует отдельный реестр на сайте Федеральной налоговой службы. Выбирайте любого из них, заключайте договор и регистрируйте ККТ на сайте ОФД, следуя инструкциям оператора.

Личный кабинет на сайте ФНС

Для работы с личным кабинетом, индивидуальному предпринимателю нужна УЭП — усиленная электронная подпись. Юридическим лицам нужен квалифицированный сертификат ключа проверки электронной подписи — КСКПЭП. Обе подписи можно получить в удостоверяющих центрах, аккредитованных МинКомСвязи РФ.

В зависимости от организационной формы предприятия, вам нужно получить доступ к личному кабинету юридического лица или индивидуального предпринимателя . Кабинет предпринимателя отличается от кабинета юрлица, но процесс регистрации ККТ идентичен. Мы рассмотрим регистрацию на примере Общества с ограниченной ответственностью.

Регистрация в ФНС

Получение доступа в личный кабинет сопряжено с рядом сложностей, поэтому прямо на сайте ФНС можно пройти проверку на выполнение условий входа.

К ключевым условиям относится использование браузера Internet Explorer, наличие всех необходимых сертификатов и драйверов для электронного ключа, а также доступность сетевых портов 80 и 443 на прием и передачу событий. Для доступа по портам в некоторых случаях нужно отключать брандмауэр на компьютере и роутере.

В Личном кабинете необходимо перейти в раздел «Контрольно-кассовая техника».

В заявлении нужно указать:

- данные владельца ККТ,

- адрес установки ККТ,

- модель и заводской номер ККТ,

- сведения о сфере применения ККТ,

- модель и заводской номер ФН,

- реквизиты ОФД, с которым заключён договор на обслуживание; если касса работает без подключения к ОФД, нужно указать признак автономного режима.

Перепроверьте данные и нажмите «Подписать и отправить». В случае успеха появляется информация о добавлении запроса:

После проверки актуальности информации в заявлении, в разделе «Информация о документах, направленных в налоговый орган» ИФНС присваивает Регистрационный номер ККТ.

Регистрация на кассе

После подачи заявления на сайте ФНС, нужно провести операцию регистрации на кассе. Для этого зайдите в пункт меню «Настройка» → «ОФД» → «Регистрация».

В этом разделе необходимо ввести:

- Наименование организации-пользователя или ФИО индивидуального предпринимателя-пользователя (они должны совпадать с реквизитами юридического лица, введенными при настройке реквизитов пользователя);

- Место (адрес) осуществления расчётов;

- Регистрационный номер ККТ.

Укажите систему налогообложения предприятия и выберите вашего оператора фискальных данных из списка.

После того как заполните все поля — нажимайте клавишу «Регистрация». На экране появится сообщение, а касса распечатает отчёт.

Завершение регистрации на сайте ФНС

После выполнения регистрации на кассе, номер документа, фискальный признак и точную дату-время операции из отчёта необходимо добавить в личный кабинет налогоплательщика на сайте ФНС.

По закону, в случае успешной обработки данных, электронная карточка регистрации появляется в течение 5 рабочих дней. Сейчас это происходит почти мгновенно. Карточку можно распечатать или сохранить в электронном виде.

ККТ считается зарегистрированной после того, как на сайте появляется дата регистрации в НО и срок окончания действия ФН. Вы также можете навести курсор на прямоугольный значок индикатора и увидеть текущий статус ККТ.

После этого ваша касса начнёт передавать фискальные данные на серверы ОФД, а чеки на абонентский номер или электронную почту покупателя:

Посетите , чтобы найти ответы на самые популярные вопросы о ККТ Viki и ККТ Viki Print для работы по правилам 54-ФЗ.

Вопрос о том, как зарегистрировать ККМ (кассовый аппарат, контрольно-кассовую машину), является актуальным для юридических и физических лиц, которые занимаются розничной торговлей и предоставлением различного спектра услуг и для проведения своей деятельности используют кассовые аппараты.

Согласно действующему законодательству Российской Федерации ККМ должны в обязательном порядке пройти через процедуру регистрации, так как проведение расчетных операций с клиентами и покупателями при помощи незарегистрированного ККМ влечет за собой меры административной ответственности (штрафные санкции – от 30 000 до 40 000 рублей на компанию и от 3 000 до 4 000 рублей на руководителя предприятия ).

Порядок регистрации ККМ детально регулируется положениями следующих нормативно-правовых актов:

- Постановление Правительства, которым утверждено «Положение о применении и регистрации ККМ, используемых индивидуальными предпринимателями и организациями» №470 от 23 июля 2007 года.

- Федеральный закон №54 от 22 мая 2003 года, который регулирует порядок проведения денежных расчетов в наличной форме и расчетов по платежными картам, осуществляемых при помощи ККМ.

- Локальные нормативные акты, издаваемые региональными налоговыми органами.

Когда ККМ не нужен

Однако компаниям не всегда необходимо иметь ККМ. Работать без кассовых аппаратов могут:

Регистрация ККМ в налоговой — пошаговая инструкция

Для предприятий и организаций налоговым органом для проведения регистрации ККМ будет соответствующая налоговая инспекция по местонахождению юридического лица.

Если у юридического лица есть обособленные подразделения, которые также используют кассовые аппараты, то регистрация аппарата проводится в налоговых инспекциях, находящихся по месту учета подразделений предприятия (например, у ООО есть сеть магазинов в разных городах страны, поэтому регистрировать ККМ необходимо отдельно в налоговых инспекциях в каждом городе).

Для индивидуального предпринимателя органом налоговой для регистрации ККМ будет соответствующая инспекция по месту жительства ИП.

Шаг 1. Подача документов

Первый шаг при регистрации ККМ – подача документов. ККМ налоговые органы регистрируют на протяжении пяти рабочих дней с даты подачи заявителем (или его представителем) пакета документов, о получении которых налоговая должна заранее сообщить заявителю. Так, если представители налоговой службы выявят какие-либо недостатки в регистрационных документах (например, неполный пакет документов), то заявитель может их исправить в течение одного рабочего дня с даты получения уведомления от налоговой, в противном случае ему откажут в проведении регистрации ККМ.

Шаг 2. Осмотр ККМ

После подачи заявителем регистрационных документов, налоговый инспектор назначает конкретную дату и время осмотра (проверки) ККМ. Предпринимателю необходимо явится в отделение налогового органа в назначенный день с ККМ, если предприниматель на осмотр аппарата не придет в согласованное время, то ему будет отказано в осуществлении регистрации. Кроме того, на осмотре ККМ с предпринимателем должен присутствовать представитель (механик) Центра технического (сервисного) обслуживания ККМ. Регистрации подлежат лишь те модели ККМ, которые входят в Государственный реестр ККМ, а также снабжены специальным блоком Электронно-контрольной защищенной ленты.

После подачи заявителем регистрационных документов, налоговый инспектор назначает конкретную дату и время осмотра (проверки) ККМ. Предпринимателю необходимо явится в отделение налогового органа в назначенный день с ККМ, если предприниматель на осмотр аппарата не придет в согласованное время, то ему будет отказано в осуществлении регистрации. Кроме того, на осмотре ККМ с предпринимателем должен присутствовать представитель (механик) Центра технического (сервисного) обслуживания ККМ. Регистрации подлежат лишь те модели ККМ, которые входят в Государственный реестр ККМ, а также снабжены специальным блоком Электронно-контрольной защищенной ленты.

Шаг 3. Выдача регистрационной карты ККМ

После проверки состояния ККМ и рассмотрения пакета документов налоговые органы вносят всю информацию о ККМ в специальную Книгу учета ККМ, а также выдают предпринимателю регистрационную карту ККМ и учетный талон, возвращая оригиналы всех поданных документов. В поданном паспорте ККМ налоговый инспектор делает отметку о регистрации аппарата и регистрирует журнал операциониста-кассира. После чего процесс регистрации ККМ считается оконченным и заявителю разрешено применять в своей предпринимательской деятельности зарегистрированный ККМ.

Процедура регистрации ККМ в различных отделениях налоговых служб может иметь свои характерные особенности. Например, предоставление пакета документов и заявления на регистрацию может проводиться как конкретные приемные дни в порядке живой очереди, так и по предварительным записям в налоговой, что также следует выяснить заранее.

Видео: регистрация ККМ

Документы для регистрации ККМ

Для проведения регистрации ККМ в органах налоговой службы предпринимателю следует предоставить пакет таких документов:

- Паспорт ЭКЛЗ (Электронно-контрольная защищенная лента).

- Заявление от имени владельца ККМ, которое составлено по специальной форме, утвержденной Приказом Федеральной Налоговой Службы от 09.04.2008 года № ММ-3-2/15. Бланк для написания заявления можно получить у представителей местных органах налоговой службы.

- Паспорт модели ККМ, заполненный представителем Центра сервисного обслуживания во время подписания договора на обслуживание (в налоговую предоставляется оригинал и копия паспорта).

- Технический паспорт ККМ (выдают при покупке кассового аппарата).

- Свидетельство о постановке организации или индивидуального предпринимателя на учет в налоговых органах и присвоении индикационного номера налогоплательщика (в налоговую достаточно предоставить копию).

- Договор на сервисное (техническое) обслуживание ККМ в Центрах сервисного обслуживания (законодательством Российской Федерации запрещено использование ККМ без действующего договора сервисного обслуживания). Договор заключается непосредственно с поставщиком ККМ или Центром обслуживания, уполномоченным поставщиком ККМ.

- Доверенность, которая дает право регистрировать ККМ в органах налоговой службы, если регистрацию осуществляет не руководитель предприятия (оригинал доверенности).

- Журнал операциониста-кассира, который составлен по форме КМ-4.

- Договор аренды помещения или любой другой документ, который подтверждает возможность установки ККМ по указанному в заявлении адресу, где будет использоваться аппарат (предоставляется копия и оригинал).

- Свидетельство о проведении государственной регистрации предприятия или организации (ОГРН). В налоговую необходимо предоставить копию и оригинал свидетельства.

- Расчетный счет.

- Журнал по учету вызовов техников-специалистов, который составлен по форме КМ-8.

Кроме того, в налоговой инспекции индивидуального предпринимателя попросят предъявить документ, удостоверяющий его личность (паспорт), а представителя юридического лица – документ, который подтверждает его право действовать от имени компании (например, протокол со всеобщего собрания или решение о назначении единоличного исполнительного органа).

Пакет документов, которые необходимо подать для регистрации ККМ, устанавливается региональными отделениями налоговых служб индивидуально и может отличаться, поэтому, чтобы не затянуть процедуру регистрации, заявителю желательно заранее выяснить в налоговой инспекции перечень обязательных документов.

ККМ продается в нефискальном (нерабочем) состоянии, то есть счетчик, который суммирует выручку, выключен. Даже если аппарат подержанный, фискализацию необходимо проходить заново. Во время процедуры в обязательном порядке присутствуют:

ККМ продается в нефискальном (нерабочем) состоянии, то есть счетчик, который суммирует выручку, выключен. Даже если аппарат подержанный, фискализацию необходимо проходить заново. Во время процедуры в обязательном порядке присутствуют:

- Сотрудник ЦТО.

- Инспектор налоговой.

- Представитель компании по доверенности.

Фискализация проводится только в тех случаях, когда все документы сданы, в день установленной налоговой службой (в один из 5 дней, когда налоговая регистрирует ККМ).

Перед фискализацией специалист ЦТО:

- Проверяет целостность корпуса ККМ.

- Вводит в память аппарата его заводской номер.

- Программирует ИНН и название предприятия.

Потом налоговый инспектор устанавливает пароль, который защищает ККМ от взлома, после чего сотрудник ЦТО ставит защитную пломбу, и дата пломбирования аппарата вносится в инструкцию КМ-8. Он же ставит свою роспись в техпаспорте и вносит туда номер своего удостоверения.

Пробный ввод суммы (1,11 рубля) на аппарате – это завершающий этап фискализации, позволяющий проверить правильность распечатываемых реквизитов. Налоговый инспектор, используя введенный ранее пароль, снимает пробный Z-отчет. После этого инспектор налоговой и представитель фирмы должны подписать акт о регистрации контрольных счетчиков и переводе всех показаний ККМ на нули. Если все прошло успешно, ККМ присваивается уникальный номер, который заносят в специальный журнал фискализации.

Стоимость регистрации ККМ

Плата за проведение регистрации ККМ в налоговых органах на сегодняшний день не взимается. Ряд Центров сервисного и технического обслуживания аппаратов, а также посреднических юридических фирм представляют компаниям свои услуги по регистрации ККМ в местных налоговых органах, срок регистрации в таком случае занимает всего лишь 2-3 дня. Стоимость подобной услуги – от 4000 до 7000 рублей.

Посредники берут на себя подготовку пакета требуемых документов, покупку ККМ и различные курьерские обязанности.

Если заниматься процедурой регистрации ККМ самостоятельно, то финансовых средств уйдет в разы меньше. Так, необходимо будет заплатить только за покупку ККМ (средняя стоимость от 10 000 рублей) и за договор с сервисным центром обслуживания (от 2000 до 4000 рублей).

Вы проводите операции с наличными и безналичными средствами? Тогда применяют кассовые аппараты. Рассмотрим, какого порядка следует придерживаться при постановке ККМ на учет в 2019 году.

Компании и индивидуальные предприниматели при осуществлении деятельности, что связана с расчетами наличностью или приемом банковских карточек, должны применять ККМ.

Общие моменты

В чем суть применения ККМ – в этом нужно разобраться до того, как вести кассовую дисциплину на предприятии.

Что это такое?

Контрольно-кассовой машиной называют инструмент, с помощью которого осуществляется контроль государственными структурами налично-денежного оборота, полноты и своевременным оприходования компаниями выручки.

Используется такая аппаратура для того, чтобы можно было упростить учет товара и контролировать продавцов. Кассовая техника применяется для произведения расчета за проданный товар и выполненные услуги.

Главной задачей является фиксация на бумажном носителе . ККМ является автономным прибором, на котором кассиры набирают сумму и пробивают чеки.

ККМ не обязаны использовать такие компании, которые занимаются следующими видами деятельности:

- торговлей на рынке, открытой площадке в специально отведенном месте (кроме киоска, ларька, магазина);

- разносной торговлей с лотка;

- продажей билетов, периодичной литературы;

- торговлей напитками на разлив, рыбой, овощами;

- приемом стеклотары и утилизацией сырья и т. д.

Главным критерием для освобождения от использовании ККТ является отсутствие доступа к электросети, чтобы обеспечить работу аппарата.

С какой целью проводится?

Для чего нужна регистрация ККМ? Такие аппараты регистрируют в налоговом органе по месту, где компания становилась на учет. Процесс обязательный.

Торговую точку периодически проверяют представители государственных инстанций на предмет работоспособности кассовой техники. Если будут зафиксированы нарушения, организация может получить большой штраф.

ККМ регистрируют для гарантии того, что предприятие будет применять исправные модели техники, которые соответствуют утвержденным правилам.

Процедура оформления техники связана с составлением договоров на техническое обслуживание с ЦТО. Как результат – машина исправна и проходит систематические проверки.

Правовое регулирование

Основным законом, что регулирует применение кассовых машин, является . В данном нормативном документе прописано обязательство по применению расчетов аппаратов, включенных в госреестр.

Законодательством установлено правила по учету и обслуживанию ККМ:

У всей техники, предназначенной для проведения кассовых операций, должна быть фискальная память. Государством создан специальный реестр, где отражаются ККМ, что разрешены для применения.

Все модели относятся к каким-то типам и обозначено область их применения. Так как реестр постоянно корректируется, первым шагом до регистрации будет выбор подходящих видов аппаратов.

На портале федеральной налоговой службы есть все требования, которые выдвигают к контрольно-кассовым машинам. Это такие условия:

| Техника должна иметь фискальный тип памяти | Обязательно наличие корпуса, возможности печати чека и контрольных лент |

| Данные, что проходят через ККТ | Не должны быть поддаваемыми корректировкам |

| Сведения должны храниться длительное время | Независимо от потребления энергии |

| Все данные должны без изменения отражаться | На кассовых чеках и контрольных лентах |

| Должна быть возможность внесения признаков режима | Что свидетельствуют о том, что невозможно корректировать данные, которые проводятся с помощью платежной карты при расчете наличными средствами |

| Должно быть возможным выведение сведений | Что отражены на контрольных лентах и в фискальной памяти ККМ |

| Должны быть часы | Что отражают реальное время на чеке |

| Должно быть возможным внесение | Сведений о пользователях в фискальную память техники |

| Машина должны быть исправной | — |

| Должны быть функция блокировки | Если на кассовых лентах нет данных о фискальном режиме |

| Стоит иметь | Все необходимые документы и т. д. |

Постановка на учет ККМ в налоговой в 2019 году

ККМ должны в обязательном порядке вноситься в реестр обслуживающих налоговых инстанций.

Проверяющие структуры имеют несколько информационных баз, на одной из которых содержатся сведения о зарегистрированной технике, а на другой – списки моделей, что запрещены к использованию по причине устарелости.

А значит, на этапе выбора такую информацию стоит уточнить, чтобы не приобрести запрещенный аппарат. Регистрируя ККМ в государственном реестре, отражают такие сведения:

- марку;

- наименование производителя;

- данные о возможной версии программного обеспечения;

- виды деятельности;

- налоговый режим;

- максимальные сроки первичной регистрации.

При желании пройти срочную регистрацию стоит учесть:

Перечень документов

При приобретении кассовой машины стоит представить:

- ФИО или название фирмы;

- ОГРН;

- контакты.

Чтобы зарегистрировать контрольно-кассовый аппарат, нужно подготовить такую документацию:

- Заявление представителю налоговой службы, что будет проводить регистрацию.

- Свидетельство о постановке на учет в отделении ФНС.

- Справку о том, что недвижимость используется правомерно.

- Свидетельство о постановке на учет в МПР.

- Справки об аренде или подтверждающие права собственности.

- Формуляры кассовой техники.

- Технический паспорт машины, что регистрируется, с печатью и подписью (он заполняется представителем налоговой службы).

- Акты, что составляются пред использованием машины.

- Журнал, в котором ведется учет посещения работников ЦТО.

- Платежные документы, что подтвердят приобретение ККМ, оплату договоров с ЦТО.

- Опечатанные журналы кассиров.

- Отчетные балансы.

Ответственным лицом за проведение процедуры является представитель предприятия или его владелец.

При приобретении ККТ и журнала, используемого при ведении кассы в ЦТО, определенные документы готовит технический центр:

Компания должна также иметь:

Для ИП обязательно представление свидетельства о регистрации в качестве индивидуального предпринимателя. Если у такого лица есть печать, стоит для регистрации ее взять.

В отдельных налоговых службах могут затребовать документ, что подтвердит отсутствие долга.

Вмененщики не обязаны оформлять аппарат в налоговом органе. Машину можно использовать без ЭКЛЗ. Не нужно будет также предоставлять представителю проверяющей инстанции журнал кассира-операциониста.

Главная задача использования техники – поставлять данные, которые могут обеспечить качественность внутреннего учета.

Часто ККМ без регистрации настраивается на выписку документов, что выдаются при расчете с гражданами.

В чеке должны отражаться обязательнее реквизиты и должна стоить подпись кассира. Сам процесс регистрации ничем не отличается. Нужно будет собрать документы и заключить договор с ЦТО.

Регистрировать аппарат может предприниматель или его доверенное лицо. В первом случае подается паспорт, во втором кроме удостоверения личности также необходимо иметь и доверенность.

ФНС будет контролировать, правильно ли ведется кассовая дисциплина ИП, в полной мере ли ведется учет полученной прибыли. Назначается штраф:

Заявление составляется по форме, которую утверждено . Подается оно на бумаге, но может иметь и электронный формат.

Если машина не будет зарегистрирована, ее обособленное подразделение не сможет использовать. Такие выводе отражены в .

Имеет место правонарушение, если используется ККМ, который числится за иным юрлицом. И кстати, при передаче аппарата структурному подразделению, предприятие должно составить соответствующий распорядительный акт.

Представители подразделения могут поставить на учет ККМ, применяя программное обеспечение по вводу и формированию файла в формате передачи сведений заявления о регистрации аппарата.

Как видите, чтобы без проблем осуществлять операции по расчету наличными средствами и платежными картами, стоит в обязательном порядке иметь ККМ.

А для этого устройство стоит зарегистрировать в уполномоченной инстанции, иначе применять технику нельзя. Чтобы процедура прошла быстрее, соберите заблаговременно все необходимые справки. Далее следуйте инструкции.

В 2016 году были приняты нормативные акты, которые перестроили всю систему работы ККТ, выведя ее на новый уровень. Согласно им прием наличной выручки большинством субъектов бизнеса должен осуществляться через технику, которая не только печатает чеки, но и передает данные из них в интернет. В настоящее время важно знать как зарегистрировать онлайн-кассу правильно, так как несоблюдение процедуры приведет к отказу в регистрации.

Существуют следующие сроки перехода на новые кассовые аппараты:

- С 2016 года – в добровольном порядке можно было регистрировать кассовый аппарат с выходом в интернет любому хозяйствующему субъекту.

- С февраля по июнь 2017 года (переходный период) - в это время все субъекты у которых закончилось ЭКЛЗ на старых ККТ должны начать использовать новые кассы, поскольку старые аппараты перестали регистрировать. В это время переход осуществляли субъекты на УСН и ОСНО, так как для них использование ККТ является обязательным, а ЭКЛЗ после февраля не регистрировали.

- С 31 марта 2017 года - В поправках и комментариях к законодательству об онлайн-кассах было установлена обязательность применения этих машин продавцами алкогольной продукции. При этом к алкогольной продукции приравняли пиво и слабоалкогольные коктейли. Исключение только получили субъекты, которые реализовали пиво и применяли и .

- С 1 июля 2017 года - с данной даты начать применять онлайн-касс должны были все субъекты бизнеса, применяющие общую и упрощенную систему обложения налогом.

- С 1 июля 2018 года - Начать применение онлайн касс должны все предприятия и ИП, независимо от используемой системы налогообложения. То есть с этой даты онлайн кассы необходимо применять ИП на ЕНВД и ПСН, а также юрлицам на ЕНВД.

Что нужно для регистрации онлайн кассы в 2018 году

Главным шагом, чтобы перейти на использование новой техники, надо купить онлайн-кассу или модернизировать существующий ККА. На сайте налоговых органов размещен в общем доступе перечень кассовой техники, какую можно использовать в новых условиях ведения бизнеса.

При принятии решения о приобретении новой кассы надо учитывать следующие моменты:

- Сколько планово чеков будет пробиваться по этому аппарату;

- Какая номенклатура товаров, услуг, работ существует на предприятии;

- Не производится ли торговля на предприятии через интернет, так как для этих целей нужно приобретать специализированные аппараты, которые не печатают чеки, а отправляют их покупателю на указанный им электронный адрес.

Требования закона предполагают, что онлайн кассы будут передавать сведения через интернет контролирующим органам. Поэтому нужно будет перед приобретением выбрать способ связи с интернетом. Это можно сделать через мобильную связь с применением симкарт, через локальное проводное или беспроводное подключение (WI-FI).

Внимание! В настоящее время ИФНС настоятельно рекомендуют проводить регистрацию онлайн касс только электронно, используя «Личный кабинет налогоплательщика». В связи с этим у компании или предпринимателя должна существовать квалифицированная .

Если ее нет, то субъекту сначала нужно будет купить ее у спецоператора, который должен обладать лицензией для этого. По времени это займет несколько дней.

Кроме этого, для электронной регистрации понадобится компьютер, на котором должна быть установлена лицензионная программа по шифрованию «Крипто-Про». Ее также можно, как правило, купить у того же спецоператора, который предлагает приобрести ЭЦП.

Работа с ЭЦП предполагает обязательное использование программы Internet Explorer, при этом согласно требованиям, чтобы нормально можно было работать в интернете, ее версия должна быть 7 и выше. Однако рекомендуется обновить программу до последней версии, так как именно она учитывает все необходимые нюансы работы с ЭЦП.

Как зарегистрировать онлайн-кассу – пошаговая инструкция 2018

ИНФС устанавливает требования, согласно которым регистрация онлайн касс должна проводится электронно. Данную процедуру субъект может осуществить самостоятельно, или же обратиться к специализированной фирме, которая за плату произведет постановку ККТ на учет.

Видео инструкция

Регистрация на сайте оператора фискальных данных

Применение онлайн касс предполагает, что информация, передаваемая ими, будет храниться у специализированного хранителя, его называют оператор фискальных данных. Он осуществляет не только ее хранение, но и при необходимости передает ее в ИФНС.

К операторам ФД предъявляются требования, согласно которым у него должна быть получена аккредитация от налоговых органов, разрешение на осуществления определенных действий в этой сфере.

На сайте налоговых органов размещен актуальный список таких операторов. На 11 июля 2017 года в его состав включено 12 организаций. Какого бы оператора ФД не выбрал субъект, регистрация на его сайте происходит по стандартной процедуре, которая мало чем отличается от процедур других подобных компаний.

Внимание! Тем не менее личные кабинеты по функциональным возможностям при обработке данных по пробитым чекам могут существенно отличаться. Чтобы не ошибиться с выбором оператора, рекомендуется просмотреть обзорный материал, который покажет какие возможности предоставляет та или иная компания.

При регистрации на сайте оператора ОФД потребуется внести данные о наименовании субъекта бизнеса, юридический его адрес, регистрационные коды ОГРН и ИНН, информацию для контакта (телефон и т. д.). Возможно потребуется подтвердить регистрацию на сайте оператора данных с помощью квалифицированной ЭЦП.

Заключение договора с ОФД

После окончания процедуры регистрации, нужно оформить соглашение на оказание услуг с ОФД. Это можно сделать при помощи нажатия на кнопку или ссылку «Заключить договор».

Важно! Для заключения договора на компьютере должна быть установлена квалифицированная цифровая подпись. Предварительно ее необходимо будет получить у специального оператора.

Все основные данные сайт может получить из подписи - название, ОГРН, ИНН. Все остальное нужно будет занести вручную - юридический и фактический адреса, информацию о документе, устанавливающем полномочия руководителя, банковские реквизиты.

Адрес очень важно указать полностью и верно - по нему будут далее высылаться акты выполненных работ и другие бумажные документы.

После заполнения всех граф договор пересылается к ответственному работнику ОФД. После проверки и, при необходимости, внесения изменений, договор можно подписать при помощи ЭЦП.

Получить доступ в личный кабинет ОФД

Полноценно использовать возможности кабинета сайта ОФД можно только после подписания договора с оператором. В начале, здесь не будет содержаться никаких сведений, поскольку ни один аппарат еще не подключен к нему.

Как только в кабинете будут указаны сведения хотя бы одной кассы, откроются следующие возможности:

- Просмотр пробитых на данном аппарате чеков, их содержимого (наименования товара, цены, количества). При этом чек можно не только посмотреть, но также распечатать и переслать по электронной почте;

- Отчеты открытия и закрытия смен на аппарате;

- Кассы, которые обслуживаются в данном ОФД;

- Отчеты различного содержания - количество пробитых чеков, среднее количество чеков за день, средняя сума чека и т. д.;

- Сотрудники, которые имеют доступ к личному кабинету. При этом для каждого из них можно указывать свои права доступа;

- Обмен бланками между клиентом и ОФД - акты, счета, договора и т. д.

Внимание! Список функций, которые предоставляют разные ОФД, могут различаться.

Регистрация на сайте Налог ру

Регистрация онлайн кассы в фнс в настоящее время выполняется исключительно электронным способом через сайт налоговой. Для получения доступа к нему у организации либо предпринимателя должна быть оформлена квалифицированная подпись.

Важно! Подпись, которая используется для участия в госторгах, для этих целей не подходит.

Если личный кабинет до этого еще не был открыт, то это можно сделать при помощи ссылки на главной странице сайта налоговой.

Для физлиц, предпринимателей и фирм действуют разные личные кабинеты:

После того, как выполнен вход в личный кабинет, нужно указать на пункт «Контрольно-кассовая техника», где щелкнуть по кнопке «Зарегистрировать ККТ».

На открывшейся странице вводятся такие данные:

- Полный адрес места, в пределах которого будет применяться кассовый аппарат;

- Название места использования. Он вводится произвольно, но точно должен отражать место установки. Например, «Помещение кассы», «Бухгалтерия», «Магазин Хозтовары» и т. д.

- Модель аппарата и его заводской номер. Модель необходимо выбрать из выпадающего списка. Если он там отсутствует, то либо неправильно был произведен поиск, либо данный аппарат не может использоваться (например, не является онлайн-кассой, не прошел регистрацию в ФНС и т. д.);

- Модель установленного фискального накопителя и его заводской номер;

- Если использование аппарата предполагает особые условия эксплуатации, например, при развозной торговле, или для интернет-магазина, то это нужно отметить в предложенном списке. При обычном режиме работы ничего выбирать не нужно;

- Название желаемого ОФД нужно выбрать из списка. В нем находятся только те операторы, которые получили лицензию на осуществление этой деятельности. После выбора ИНН подставится автоматически.

После этого нужно еще раз проверить всю указанную информацию и щелкнуть по кнопке «Подписать и отправить». Через некоторое время автоматически придет ответ ФНС, в котором в случае удачной регистрации будет указан присвоенный номер. Его необходимо записать, поскольку номер нужно будет далее указывать на сайте ОФД при подключении аппарата.

Также номер нужно занести в сам аппарат, после чего касса распечатает специальный чек с параметрами регистрации. В личном кабинете ФНС нужно нажать «Завершить регистрацию» и в выпавшее окно занести сведения данного чека - дату, время, номер фискального документа (ФД), фискальный признак (ФН). На этом регистрация кассы будет завершена.

Регистрируем кассу у ОФД

Регистрация нового аппарата у ОФД производится непосредственно в личном кабинете. Следует зайти в него, а затем выбрать кнопку «Зарегистрировать аппарат», «Добавить кассу», или другую с таким же смыслом действия.

Важно! Подключать кассу в личном кабинете следует только после того, как была выполнена регистрация онлайн кассы в личном кабинете налогоплательщика, и ей был выдан номер.

В открывшемся окне для добавления кассы необходимо указать следующие параметры:

- Регистрационный номер ФНС, который был выдан при ее постановке на учет;

- Номер аппарата, который был ему присвоен на заводе. Этот номер обычно указывается на самом корпусе кассы либо в паспорте;

- Модель аппарата. Аналогично, ее можно найти как на наклейке на корпусе кассы, так и в паспорте;

- Номер установленного фискального накопителя. Его мастер должен был указать в паспорте кассы, либо предоставить отдельный документ на сам ФН.

Часто при регистрации кассы оператор предлагает сразу подключить бесплатные услуги - уведомление об окончании оплаченного периода, сообщение о том, что аппарат давно не использовался и т. д.

Обычно подключенной кассе можно присвоить понятное короткое имя (например, «Магазин на Ленина»). Это позволяет ее быстро идентифицировать, легко составлять отчеты и т. д. Налогоплательщик, у которого несколько кассовых аппаратов, может присваивать им имена исходя из расположения - по названию магазина, улицы, города и т.д.

Внимание! По окончании подключения кассы автоматически формируется счет на оплату услуг ОФД (чаще всего за квартал или год). Активация кассы будет произведена в автоматическом режиме только после оплаты данного счета. С этого момента на ней можно будет пробивать чеки, а они будут передаваться в ФНС.

По окончании оплаченного периода процедуру формирования и оплаты счета нужно будет повторить.

Нужно ли вести журнал кассира-операциониста для онлайн касс?

Ранее при использовании кассовых аппаратов, оборудованных ЭКЛЗ, кассир обязан был вести специальный регистр - журнал кассира-операциониста, для которого была разработана специальная форма. Этот документ предполагал подневное или посменное отражение выручки по данному кассовому аппарату. Сведения для журнала брались из Z-отчета.

Еще в 2016 году, при начале добровольного использования онлайн-касс, ФНС опубликовала письмо, в котором сообщала о необязательности дальнейшего применения данного журнала. Это было связано с тем, что каждый чек передавался через интернет сначала оператору, а затем в налоговую. В результате ФНС всегда имеет полную информацию о движении средств по кассе.

Однако, если налогоплательщик считал это необходимым, он может продолжать ежедневно формировать журнал кассира. Но это должно быть зафиксировано во внутренних локальных документах. Порядок добровольного ведения журнала не отличается от того, что был принят ранее.