Плюсы и минусы ип и ооо. Плюсы предпринимательской деятельности

Каждый российский гражданин, являющийся дееспособным, может осуществлять предпринимательскую деятельность. При этом такое право возникает только после государственной регистрации и получения соответствующего статуса. Сама процедура оформления в качестве субъекта хозяйственных отношений достаточно проста и не потребует от физического лица существенных материальных или временных затрат. Однако перед принятием решения о регистрации в качестве предпринимателя каждому человеку следует оценить плюсы и минусы ИП.

Создание ИП

Для всех граждан, принявших решение о регистрации в качестве ИП, отечественными актами законодательства установлена единая процедура оформления, заключающаяся в:

- заполнении заявления по форме № 21001 ;

- уплате 800 рублей государственной пошлины;

- сдаче пакета документов в налоговую инспекцию.

Неоспоримыми плюсами ИП по сравнению с созданием юридических лиц являются:

- упрощенная процедура регистрации;

- более низкий размер государственной пошлины;

- меньший пакет документов.

Завершается постановка предпринимателя на учет внесением данных о нем в ЕГРИП и выдачей вновь образованному ИП листа записи по форме № 60009 .

Плюсы и минусы индивидуального предпринимателя

Как указывалось выше, основной и неоспоримый плюс наличия у физического лица статуса предпринимателя заключается в возможности осуществления хозяйственной деятельности.

Без соответствующей регистрации гражданин, занимающийся коммерцией, нарушает предписания отечественных актов нормотворчества. Ответственность за описанный проступок предусмотрена ст. 14.1 КоАП РФ в виде штрафа от 500 до 2000 рублей.

Следующим плюсом индивидуального предпринимателя является возможность принимать на работу наемных сотрудников.

Еще одно преимущество ИП заключается в поступлении всех денежных средств в собственность гражданина. Предприниматель вправе распоряжаться поступившими суммами по своему усмотрению. Для этого ему не нужно совершать какие-либо специальные действия.

Также ИП в отличие от юридических лиц освобожден от обязательного ведения бухгалтерского учета. Каждый предприниматель может иметь бухгалтера, но только если сам посчитает его присутствие необходимым.

К бесспорному плюсу ИП можно отнести и более низкую степень административной ответственности за совершение соответствующих проступков. Согласно существующему КоАП РФ для юридических лиц возможная мера наказания существенно выше.

Помимо всего изложенного, каждый предприниматель в любое время может прекратить свою коммерческую деятельность. Для этого достаточно направить в налоговую инспекцию заявление по форме № 26001 . Данное обстоятельство относится к безусловным плюсам ИП.

Завершая описание положительных моментов, надо отметить, что только индивидуальный предприниматель вправе применять патентную систему налогообложения.

Следует помнить, что отечественные предписания актов нормотворчества предусматривают и некоторые отрицательные моменты в наличии статуса ИП.

Главным минусом регистрации в качестве предпринимателя является необходимость ежегодно уплачивать взносы. При этом, даже если коммерческая деятельность не ведется вообще и отсутствует доход, отчисления в фонды произвести придется.

Кроме того, в отличие от юридических лиц гражданин отвечает по обязательствам ИП лично и всем своим имуществом. Даже утрата статуса предпринимателя не освобождает физическое лицо от обязательств, возникших в соответствующий период.

Важно учитывать, что для ИП недоступен целый перечень видов деятельности, а именно:

- охрана;

- продажа и изготовление алкоголя.

Ни один предприниматель не может реорганизоваться, разделить или продать свой бизнес, так же как и нанять директора.

В заключение следует отметить, что приведенный перечень положительных и отрицательных моментов не является исчерпывающим и напрямую зависит от конкретных обстоятельств. Поэтому каждому лицу, рассматривающему варианты своей деятельности, следует внимательно изучить плюсы и минусы открытия ИП и принять взвешенное решение, исходя из поставленных целей и задач.

Когда речь заходит про отличие ООО от ИП, плюсы и минусы этих двух организационно-правовых форм попадаются на глаза в первую очередь. Представляем Вашему вниманию беседу с Еленой Максименко , налоговым консультантом, автором ряда публикаций по темам регистрации и налогообложения ИП. Разговор в статье идет о плюсах и минусах ИП как организационно-правовой формы по сравнению с ООО и проблемах ИП на начальном периоде становления бизнеса.

— Елена, Вы достаточно долго, что называется “в теме”, и наверняка знаете все плюсы и минусы ИП . Не могли бы Вы рассказать нашим пользователям о подводных камнях ИП, как и о перспективах, которые открываются перед индивидуальными предпринимателями?

Чтобы ответить на этот вопрос, я, прежде всего, хочу обозначить самое главное, коренное, фундаментальное отличие, которое определяет все дальнейшее развитие бизнеса. ИП — это физическое лицо, которому государство позволило самостоятельно зарабатывать, без необходимости устраиваться на работу в какую-либо организацию.

Соответственно, все определенные законом нормы и регламенты рассматривают индивидуального предпринимателя только как физическое лицо с присущими правами и обязанностями. А вот ООО — юридическое лицо, оно может функционировать и без своих учредителей, то есть обладает собственной правоспособностью. Именно отсюда и возникает первый камень преткновения — об ответственности будущего бизнесмена.

Не очень подкованные в юридических вопросах граждане утверждают, что регистрировать ИП — это, в буквальном смысле, риск “остаться без штанов” в случае неудачи бизнеса, в то время как, создав ООО, своими собственными штанами не рискуешь, а потерять можно только имущество общества. Безусловно, имущественные риски у ИП выше, с этим спорить бессмысленно, но говорить о том, что “открыл ООО и спи спокойно” тоже нельзя.

Учредители ООО могут быть привлечены к субсидиарной ответственности, если у общества не хватает своего имущества, чтобы расплатиться по долгам. В случае доказательства в суде вины учредителя, он также понесет имущественную ответственность в рамках закона.

— То есть, из Ваших слов следует, что открывать можно с одинаковой степенью риска и ИП, и ООО. Тогда давайте остановимся на одной форме и рассмотрим только плюсы и минусы открытия ИП.

Преимущества ИП: плюсы предпринимательской деятельности

Да, давайте по порядку. Я вообще рекомендую начинающим предпринимателям при создании ИП плюсы и минусы заносить в две противоположные графы таблицы, чтобы потом сесть и спокойно проанализировать свою ситуацию. Итак, что бы я отнесла к безусловным плюсам. Во-первых, это процедуры регистрации и ликвидации.

Требуется минимум документов — паспорт, и . Размер госпошлины весьма невелик, всего 800 руб., и уставный капитал тоже не нужны. достаточно подать заявление в налоговую и оплатить госпошлину за закрытие (160 руб.). В течение 5 дней процедура снятия с учета будет завершена.

Во-вторых, ИП не ведут бухучет, всю свою документацию индивидуальный предприниматель может вести самостоятельно и нет нужды в привлечении дополнительного оплачиваемого специалиста.

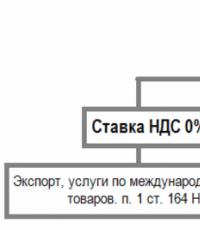

В-третьих, ИП доступны все налоговые режимы, и есть возможность подобрать именно тот вариант, который наиболее выгоден в определенном регионе за определенный период времени. Плюс налоговая ставка НДФЛ ниже, чем налог на прибыль у ООО (13% и 20% соответственно). Ну и в случае нарушений штрафы для ИП значительно меньше.

— Елена, а вообще сколько нужно денег, чтобы открыть ИП? Есть какие-то оценки относительно стартовой суммы в бизнес-плане для ИП?

Все очень индивидуально. Если предприниматель хорошо просчитал потенциальные расходы, не забыл про налоги и страховые взносы, адекватно оценил возможную прибыль, то может начинать с 3-5 тыс. руб., чтобы оплатить госпошлину, если требуется, внести первые платежи в страховые фонды. Тут очень многое зависит от вида деятельности, и стартовый капитал может различаться в сотни раз.

Минусы предпринимательской деятельности: подводные камни открытия ИП

— Перейдем теперь к другой графе в нашей таблице. Что Вы скажете о трудностях ИП?

Как ни банально прозвучит, но самые большие проблемы у ИП возникают от их собственных действий или бездействия, от незнания законов и необоснованных надежд на “авось”. Конечно, в нашей стране созданы не самые благоприятные условия для развития малого бизнеса, встречаются коллизии в законодательстве, случаются конфликты с местными органами власти и т.д., но… Приведу несколько примеров того, как поступать не следует.

- Предприниматель А. открыл ИП, деятельность не вел, но и не закрывал. Про обязательную уплату страховых взносов в фонды забыл. В итоге за несколько лет набралась приличная сумма долга и штрафов, которую А. обязан выплатить государству.

- Предприниматель Н. приобрел патент на ремонт жилья, нанял несколько бригад работников, но не учел, что на патентной системе количество работников ограничено 15 чел. В результате — потеря патента.

- Предприниматель Е. занимался торговой деятельностью, в том числе продавал пиво. Потом решил обзавестись мини-пивоварней и продавать еще и свой собственный сорт, тем самым грубо нарушив закон, запрещающий производство пива (любого алкоголя) индивидуальным предпринимателям.

Таких случаев, к сожалению, очень много, и винить здесь предприниматели могут только себя.

Объективные минусы ИП относятся скорее к имиджевой составляющей бизнеса и к возможностям в плане расширения и развития. ИП ограничены по видам деятельности, на патентном режиме налогообложения есть верхняя планка по доходам. Взять кредит ИП сложнее, чем юридическому лицу. Кроме того, на сегодняшний день не устранена несправедливость в отношениях ИП и Пенсионного фонда, когда добросовестно выплачивавший взносы индивидуальный предприниматель может рассчитывать всего лишь на минимальную пенсию.

Вообще говоря, тема про преимущества и недостатки ИП бесконечна. Можно долго обсуждать различные ситуации, сравнивать, анализировать, но еще раз повторюсь, что успех любого предпринимателя зависит не от организационно-правовой формы предприятия, а от грамотного подхода к бизнесу и знания нормативно-правовой базы.

Преимущества и недостатки ИП обновлено: Ноябрь 17, 2017 автором: Все для ИП

Если вы собрались открыть бизнес, то первым делом вам нужно будет определиться с формой собственности . Самыми распространёнными формами собственности являются ИП и ООО. Они очень сильно отличаются и, оформляя фирму, нельзя ошибиться с выбором.

Особенности статуса

Основным отличием ИП от других форм организации считается то, что ИП – это все ещё физическое лицо, а ООО, АО и учреждения – лица юридические. У него нет отдельного имущества, и поэтому в случае банкротства он рискует всем.

Стоит упомянуть о том, что ИЧП (индивидуальный частный предприниматель) и ПБОЮЛ (предприниматель без образования юридического лица) – это то же самое, что и ИП, с той лишь разницей, что эти термины использовались до того, как была внедрена аббревиатура.

Преимущества индивидуального предпринимателя

Безусловно, ИП обладает рядом преимуществ, связанных, прежде всего, с упрощением систем и налогообложения и регистрацией. Рассмотрим основные из них.

Безусловно, ИП обладает рядом преимуществ, связанных, прежде всего, с упрощением систем и налогообложения и регистрацией. Рассмотрим основные из них.

- Упрощённая процедура регистрации . В сравнении с при ИП вам не потребуется большой пакет документов. В Налоговую службу следует предоставить только паспорт, заявление о регистрации, квитанцию об уплате госпошлины (её размер составляет 800 руб.).

- Упрощённое налогообложение . При регистрации ИП у вас есть право выбора системы налогообложения, и, как правило, оно несколько проще, чем если бы это было с юридическим лицом.

- Индивидуальные предприниматели освобождаются от ведения бухгалтерской деятельности . Это заметно упрощает деятельность ИП, а также снижает расходы. Конечно, некоторое подобие бухгалтерии должно быть, например, Книга доходов и расходов.

- Всю полученную прибыль индивидуальный предприниматель забирает себе , в то время как учредитель ООО получает .

- Минимальные затраты на регистрацию . Нужно заплатить всего 800 руб., чтобы стать индивидуальным предпринимателем.

Недостатки

К сожалению, не смотря на достаточное количество плюсов, есть и минусы.

К сожалению, не смотря на достаточное количество плюсов, есть и минусы.

- Самым существенным минусом является то, что ИП отвечает по обязательствам всем своим имуществом , за исключением того имущества, которое в соответствии со ст. 24 ГК РФ не может быть взыскано.

- ИП иногда не вправе выбрать интересующее его направление деятельности . Так, он может заниматься реализацией алкогольной продукции только при наличии соответствующей лицензии.

- Нужно платить взносы во внебюджетные фонды не зависимо от того, получает ли предприниматель прибыль или нет. Взносы могут быть приостановлены только тогда, когда ИП самоликвидируется.

- Сильное ограничение в плане финансирования . Если вы хотите, чтобы инвестор вошёл в состав учредителей, то потребуется образование юридического лица.

- ИП не сможет продать бизнес , ведь он носит имя индивидуального предпринимателя. Можно продать имущество, но не права и обязанности на ведение бизнеса в качестве ИП.

- Если использовать общую систему налогообложения, то нельзя учесть убытки прошлых лет при расчёте НДФЛ.

- Если используется упрощённая система налогообложения, то контрагенты не смогут зачесть исходящий НДС .

- Недоверие клиентов . Как правило, потребители больше доверяют организациям, оформленным в качестве ООО.

- Если вы планируете принимать участие в закупках, то регистрация в качестве ИП крайне нежелательна, т.к. индивидуальные предприниматели редко допускаются до участия в тендерах .

Оценка статуса для собственного бизнеса и риски

Любой начинающий бизнесмен должен изучить правовые аспекты ведения бизнеса , связанные с выбранной формой собственности. Так, предприниматели, которые выбрали в качестве формы собственности ИП, ничего не теряют от физического лица, а просто приобретают новые обязательства и возможности. Они в праве нанимать работников, но и должны встать на учёт во внебюджетные органы и исправно платить взносы.

ИП также, как и частное лицо, может быть ограничен в своих правах по решению суда. Однако, правовой статус никак не отнимает от человека его прав как физического лица.

Если вы сомневаетесь между выбором ИП и ООО, тогда стоит рассмотреть их различия более наглядно.

| ИП | ООО | |

|---|---|---|

| Налоги | Прибыль можно выводить сразу после её получения и тратить, как захочется. Она нигде не учитывается и налог с неё не платится. | Нужно сдавать отчетность. Учредители платят с прибыли 13% в ИФНС. Снятие денег с расчётного счета должно быть отражено в учёте. |

| Отчисления во внебюджетные фонды | Независимо от того, получает ли ИП прибыль или нет, он обязан платить отчисления в Пенсионный фонд (порядка 23 тыс. руб. + 1% от суммы дохода свыше 300 тыс. руб.). | Отчисления проводятся по всем работникам, сроки отчислений строгие. |

| Ведение бухучёта | ИП не должен вести бухгалтерский учёт. | Все юридические лица обязаны вести бухучёт и сдавать отчётность. |

| Первоначальные траты | Госпошлина за регистрацию ИП составляет всего 800 руб. Регистрация ИП не требует ни устава, ни уставного капитала, ни печати. | При открытии ИП требуется устав, уставной капитал (10 тыс. руб. минимум), госпошлина составляет 5 тыс. руб. Также требуется сделать печать и открыть расчётный счёт. |

| Чем отвечает по обязательствам | Всем имуществом, кроме того, что государство не в силах отнять, согласно законам. | Учредители ООО отвечают по обязательствам согласно доли в уставном капитале. |

| Престиж | Некоторые организации отказываются работать с ИП, т. к. считают их менее надёжными. Также у государственных предприятий есть ограничения на создание госзаказов (ИП иногда не допускаются к участию в госзакупках). | Юридическое лицо на фоне ИП выглядит солиднее и ему проще найти партнёров. |

| Патентная система налогообложения | Только ИП может выбрать в качестве системы налогообложения патентную, а она очень выгодна для малого бизнеса. | Организации патентную систему налогообложения выбрать не могут. |

| Регистрация | Зарегистрировать бизнес легче, т.к. нужно предоставить меньший пакет документов, размер госпошлины не так велик. | Только госпошлина за регистрацию ООО составляет 4 000 руб., более того, вам придется создать уставной капитал (10 000 руб. минимум). Пакет документов включает в себя Устав и другие учредительные документы, требуемые для создания бизнеса. |

| Как закрыть | ИП нельзя переоформить на другие лицо или продать. Стоимость ликвидации составляет всего 160 руб. | ООО можно и продать, и переоформить. Госпошлина для закрытия ООО составляет 800 руб. |

Итак, что же проще и выгоднее? ИП – более простая организационная форма, начинающему предпринимателю лучше начать с неё. ИП всегда можно «переделать» в ООО. Конечно, все ещё зависит и от масштабов.

Малый бизнес лучше открывать с ИП. Если же вы собираетесь сразу сделать крупное производство, тогда лучше выбрать ООО. Также многое зависит и от сферы бизнеса: для торговли алкоголем нужно выбрать ООО, для остального подойдёт ИП. Если вы собираетесь работать с НДС, то вариант с ООО предпочтителен, если без НДС, то лучше создать ИП.

Стоит ли открывать ИП в 2018 году

Чтобы понять, стоит ли открывать ИП в 2018 году, давайте рассмотрим основные изменения, которые произойдут с этой организационной формой.

Во-первых, начиная с 2018 года взносы во внебюджетные фонды забирает под своё управление Федеральная Налоговая Служба, следовательно, кардинальным изменениям подлежит методика и способ оплаты взносов во внебюджетные фонды.

Более того, есть информация, что изменится даже сама схема расчёта взносов, что предполагает некоторое их повышение. Хорошая новость для тех, кто планировал вести свою деятельности в качестве ИП с налоговым режимом ЕНВД. Действие ЕНВД продлили до 2021 года. На 2018 год изменилась декларация по этой налоговой системе.

В чем плюсы и минусы ИП и ООО относительно друг друга, вы узнаете из данного видео.

Вы ещё здесь? Неужели не передумали создавать своё дело? Что, ваше настроение не испортили даже ? Неужели идея создания своего бизнеса – это ваша заветная мечта, к которой вы идёте на протяжении всей своей жизни?. Ведь вам, как никому другому, должны быть хорошо известны все положительные стороны предпринимательства. Что? Вам интересно узнать, мои мысли по данному вопросу? Окей, не буду томить вас ожиданием, друзья мои.

Итак, я предлагаю рассмотреть основные плюсы предпринимательской деятельности. Их будет тоже пять (как-то с детства полюбил я эту цифру):

1. Работа на себя

Понятно, что основным отличием предпринимателя от наёмного работника является то, что первый работает на себя, а второй – на «дядю». Но здесь я бы хотел обратить ваше внимание на один важный момент:

Многие лохотронщики при «навешивании лапши на уши» своим жертвам маскируют под это преимущество одну большую человеческую слабость под названием лень .

Они акцентируют внимание на том, что жертве не надо будет: подчиняться приказам начальства, просыпаться рано утром и бояться опоздать на работу, работать по восемь часов в сутки. Ему говорят: «Ты будешь работать на себя, дружок! Вот она, свобода, только протяни к ней руку с заветной «соточкой зелени»!»

И доверчивые граждане протягивают. Они всё ещё верят в сказки…

А как воспринимает предприниматель это преимущество, которое носит название «Работа на себя»? Всё очень просто:

Работа на себя для предпринимателя – это возможность вкладывать свои силы и время в развитие собственного бизнеса, а не в построение бизнеса «доброму дяде».

Предприниматель понимает, что «пахать» придётся гораздо больше и предстоит вложить огромное количество сил. Если у «дяди» можно слегка «забить» на некоторые поставленные задачи, то работая на себя, ты должен всегда выкладываться на 200%.

Здравомыслящий человек может задать вопрос: «Тогда какое же это преимущество? Это скорее минус, чем плюс!» Верно, для обычного человека это минус, а для предпринимателя – плюс. Давайте я вам на небольшом примере объясню.

Итак, представьте, что вы профессиональный строитель. Вы можете работать в какой-нибудь строительной компании и получать за это вознаграждение в виде заработной платы. Работая по такому принципу, вы продаёте свой труд, и каждый месяц получаете оговоренную сумму денег.

Вы продаёте свои силы и время, которые вкладываются в развитие чужого бизнеса . Предприниматель же строит свой бизнес .

Предприниматель понимает, что тратить свою жизнь на обеспечение светлого будущего «дяде» и членам его семьи – бесперспективное и неинтересное занятие. Именно потому он готов рисковать и работать 24 часа в сутки, именно потому он гораздо комфортнее себя чувствует в обществе акул бизнеса, а не под «тёплым крылышком» работодателя.

2. Неограниченный доход

Когда-то давно меня взяли на работу менеджером по продажам в одну крупную компанию. Мой предшественник, увольняясь с этой должности, прошептал мне: «Юра, беги отсюда пока не поздно! Здесь ловить нечего!»

После общения с этим парнем, я узнал, что товар компании очень плохо продаётся, а директор ежедневно вызывает менеджера на ковёр и требует результатов. Также, мне стало известно, что мой предшественник получал достаточно приличный оклад и премиальные. Но мне этот оклад «не светил». На собеседовании директор предложил мне мизерный оклад и 2% от суммы продажи товара. А я взял, да и согласился на эти условия.

Первые два месяца я зарабатывал «копейки». Продажи действительно «не шли». Пришлось много думать, анализировать, настраивать сбыт. И вот на третий месяц моя работа начала приносить свои долгожданные плоды – я вышел на зарплату своего предшественника. Затем, спустя ещё несколько месяцев, я «догнал» главного бухгалтера. Чуть позже позади остался и заместитель директора. И вот однажды мне удалось «переплюнуть» даже своего шефа.

Как сейчас помню тот день, когда меня вызвал к себе главный бухгалтер и сказал: «Юрий, я не могу начислить тебе зарплату больше, чем директору! Это ненормально, когда обычный менеджер зарабатывает больше своего руководителя!» Я пытался объяснить главбуху, что эти деньги я не украл, а заработал своим честным трудом. И что 2% от суммы продаж – это вознаграждение, которое предложил мне именно директор при приёме на работу…

Увы, друзья, всё было бесполезно – заработанных денег я не получил, а в следующем месяце директор подписал Приказ, согласно которому моё вознаграждение было урезано до 1% от суммы продаж. И аналогичных примеров много. Отсюда имеем следующее правило:

Величина дохода наёмного работника регулируется руководством компании.

Именно после этого случая я всерьёз задумался над вопросом создания своего дела. Ведь именно:

Предпринимательство дарит уникальную возможность человеку зарабатывать столько, сколько он сможет.

Доход предпринимателя уже не ограничишь такой тупой фразой, как: «Ты не можешь зарабатывать больше своего шефа!» Предприниматель сам себе «шеф», а потому может зарабатывать больше.

3. Самостоятельная постановка и достижение целей

И снова мы имеем парадоксальную ситуацию. Ибо возможность самостоятельно определять для себя и выполнять поставленные цели – это плюс для предпринимателя и минус для непредприимчивых людей.

Наёмному сотруднику гораздо проще живётся рядом с «дядей», который поставит перед ним конкретную задачу, выделит время на её выполнение и заплатит за данную работу определённую сумму. Люди-исполнители не умеют разрабатывать стратегии, да и, честно говоря, им это не интересно. Поэтому, ведомый человек не увидит в этом пункте никаких плюсов, а вот предприниматель увидит.

Вы не представляете, как иногда бывает тоскливо выполнять глупые задачи, которые перед тобой ставит твой бестолковый шеф. Особенно, когда ты видишь более рациональный способ решения вопроса. Но руководство почему-то отмахивается от твоих идей, и ты вынужден покорно делать то, что однозначно окажется малоэффективно для развития твоей компании. И тогда тебя вновь посещает эта назойливая мысль: «А ведь работая на себя, я бы мог самостоятельно разрабатывать стратегию развития бизнеса и выбирать пути для реализации тех или иных проектов».

Конечно же, свой бизнес для предпринимателя – это свобода! Свобода действий, свобода выбора, свобода для самореализации.

Здесь можно перефразировать одну известную мудрость:

«Что для наёмного работника хорошо, то для предпринимателя смерть».

Наёмный работник получил свой дневной или месячный план и спокойно его выполняет. Он счастлив, что никто его не заставляет самостоятельно разрабатывать этот план. Человек спокойно отработал смену и, выйдя за пределы компании, забыл о её существовании.

У предпринимателя всё не так. Он не терпит давления и навязывания стереотипов. Предприниматель готов идти на риск и эксперименты. Он готов кардинально менять направления деятельности. Он способен искать и находить решения даже самых невыполнимых задач.

Предприниматель – не овца, ему не нужен пастух.

Собственно, потому для него данный пункт и является огромным плюсом.

4. Возможность делегирования полномочий наёмным сотрудникам

Работая на «дядю» вы обязаны выполнять все свои функциональные обязанности – вам за это деньги платят. Часто «предприниматели-нёмники» сталкиваются с проблемой «неинтересных функций». Например, менеджеру интересно налаживать сбыт и договариваться с клиентами. А вот заниматься составлением договоров и расчётом дебиторской задолженности – тоска. Хорошо, если в крупной компании есть юридический отдел, финансовый отдел и огромная бухгалтерия – здесь все функции чётко распределены. А вот как быть менеджерам небольших компаний?

Конечно же, у предпринимателя, работающего на себя, есть уникальная возможность делегирования отдельных полномочий своим наёмным работникам. Эта возможность дарит следующие преимущества:

- Предприниматель сбрасывает с себя неинтересную рутинную работу и погружается в решение более важных стратегических задач.

- Делегирование полномочий способствует созданию новых рабочих мест в компании.

- Увеличение штата фирмы позволяет ей быстрее выйти на более высокий уровень развития.

Как видите, делегирование способствует развитию бизнеса, а, следовательно, является огромным плюсом.

5. Обеспечение будущего своим детям

Можно всю свою жизнь работать на «дядю» и обеспечивать будущее ему и его детям, а можно начать работать на себя и заложить фундамент в строительство бизнеса, который обеспечит будущее твоим близким.

Понятно, что своё дело сопряжено с рисками и форс-мажорами. Понятно, что здесь не будет гарантированной зарплаты от работодателя. Но задумайтесь вот над этим вопросом: «Чем ваши дети хуже детей «дяди»? Почему вы должны строить будущее его детям, забывая при этом о своих собственных?»

Нет, я сейчас не агитирую вас бросить всё и начать создавать свой бизнес. Но, друзья, я вас очень прошу, задумайтесь над этими вопросами! Ведь часто мы думаем только о сегодняшнем дне. Вот она – ежемесячная зарплата в престижной фирме. Окей, вам повезло – вы стали маленьким винтиком в большой компании. Вы ежемесячно приносите в свой дом приличную сумму денег. Всё нормально! Но ведь это не навсегда.

Сегодня вы востребованы, но завтра на ваше место могут взять более молодого и перспективного. И хорошо, если вы в тот момент будете ещё полны энергии и сил. А если нет? Что тогда? А тогда вы по-настоящему поймёте смысл этих слов:

Если ты предприниматель, тогда строй свой бизнес пока ты молод и полон сил. Обеспечивай себе безбедную старость, а своим детям перспективное будущее.

Не надо думать, что ваша компания, которой вы отдали свои лучшие годы, по достоинству оценит эту жертву. Такое бывает редко. Чаще всего, людей выбрасывают, как отработанный материал, а на их место берут молодых и перспективных. Скажите, вы рождены на свет для того, чтобы строить чужую империю? Если да, тогда вопрос снят, а если нет, тогда думайте!

В любом деле есть свои плюсы и свои минусы, но порой не каждый из нас, на начальном этапе, может выделить для себя положительные или отрицательные моменты. Также очень часто нам приходится сопоставлять, анализировать и как гласит распространенное выражение: «все познается в сравнении». В данной статье проанализируем преимущества и недостатки ведения, гражданином предпринимательской деятельности, зарегистрировавшись как индивидуальный предприниматель (далее по тексту - ИП).

В первую очередь следует отметить, что индивидуальный предприниматель, наравне с юридическими лицами, согласно законодательству Российской Федерации, является субъектом хозяйствования. А, как всем известно, субъект хозяйствования вправе осуществлять предпринимательскую деятельность, предоставлять услуги, выполнять работы и на собственное усмотрение выбирать систему налогообложения, на которой вправе пребывать индивидуальные предприниматели согласно действующим на данный момент законам.

На сегодняшний день нет единого нормативно-правового акта, который регулирует деятельность физического лица-предпринимателя.

Гражданским кодексом Российской Федерации, а также Федеральным законом РФ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 года установлены общие положения для осуществления деятельности и регистрации ИП. Зарегистрироваться в качестве индивидуального предпринимателя может совершеннолетнее лицо, достигшее 18-летнего возраста и не ограниченное в дееспособности.

Преимущества индивидуального предпринимательства

Среди плюсов ИП, на которые следует обратить внимание, отметим следующие:

- Для индивидуальных предпринимателей предусмотрена упрощенная процедура регистрации, которая состоит в том, что при регистрации предоставляется небольшой пакет документов: заявление на регистрацию, паспорт физического лица, в котором указаны сведения о месте проживания, квитанция об оплате государственной пошлины на сумму 800 рублей и доверенность, в случае, если документы подаются через представителя.При регистрации ООО необходимо множество документов государственному регистратору, в число которых входит и устав, и протоколы общих собраний.

- В качестве преимущества также можно выделить отсутствие уставного капитала и отсутствие юридического адреса, поскольку ИП регистрируется по месту жительства.

- Индивидуальный предприниматель имеет упрощенный порядок предоставления отчетности. Находясь на упрощенной системе налогообложения, отчеты необходимо подавать раз в квартал, а на общей системе предприниматель обязан подавать годовую налоговую декларацию. Плюсы ИП, кроме того, состоят в том, что нет необходимости платить налог на прибыль и другие налоги, которые обязаны удерживать с полученного дохода юридические лица.

- Возможность проводить расчеты наличными и, в определенных случаях, без использования кассового аппарата является плюсом ИП.

- ИП действует исключительно от своего имени, регистрирует право собственности на себя и освобожден от обязательства проводить ежегодные собрания участников (акционеров).

- Индивидуальному предпринимателю не обязательно получать печать и открывать счет в банке для проведения хозяйственных операций.

- В случае, если предприниматель пожелает прекратить свою деятельность, то процедура прекращения деятельности ИП проводится на протяжении 5 рабочих дней и не требует определенных усилий, в отличие от ликвидации ООО.

Недостатки индивидуального предпринимательства

Минусов ИП имеет значительно меньше, чем преимуществ ИП.

- Индивидуальный предприниматель может обратиться в налоговую службу и не по своему постоянному месту регистрации, а по временному, однако в любом случае местом ведения предпринимательской деятельности ИП будет адрес, который указан в его паспорте. К тому же налоговый учет будет осуществляться только по месту регистрации, что немного усложняет подачу либо получение документов в контролирующие органы, если предприниматель ведет свою деятельность в другой местности.

- Минусом ИП является то, что предприниматель отвечает по обязательствам перед кредиторами всем своим имуществом. А вот ООО несет ответственность только в рамках уставного капитала.

- Предприниматель независимо от того ведет ли он свою деятельность, обязан уплачивать взносы в Пенсионный фонд.

- Порой юридическим лицам оптимально работать с юридическими лицами с целью оптимизации налогообложения, чем с индивидуальными предпринимателями.

- Юридическое лицо, в отличие от ИП, при составлении базы налогообложения может указать убытки, которые были понесены за прошлые годы, а ИП, к сожалению, не имеет такой возможности и базу налогообложения уменьшить практически невозможно.

Создание ИП плюсы и минусы имеет свои также, как и любой субъект хозяйствования.

Налоги неизбежны, но выбор за предпринимателем

Плюсы и минусы ИП, а также их анализ, позволяют сделать правильный выбор на начальном этапе своей предпринимательской деятельности, но налогообложение является достаточно важным аспектом, которым чаще всего интересуются предприниматели.

Вопрос: «А сколько нужно будет платить?», - актуален для каждого. Дискутировать при ответе на этот вопрос можно достаточно долго, но все же необходимо выделить наиболее важные аспекты.

Итак, плюсы и минусы ИП можно выделить и в области налогообложения.

Часто, при открытии бизнеса, предприниматель встаёт перед выбором что открыть - ИП или ООО? Рассказываем о законодательных отличиях этих двух форм собственности:

Индивидуальный предприниматель имеет право выбора подходящей системы налогообложения, опираясь на ориентировочный годовой доход.

Общая система налогообложения предусматривает удержание налога по ставке 13%. Кроме того, при расчете базы налогообложения имеется в виду чистый доход, который составляет разницу между доходами и расходами, связанными с ведением предпринимательской деятельности.

Кроме того, также существует ряд налоговых режимов, которые может применить ИП в зависимости от своего вида деятельности.

Упрощенная система налогообложения заключается в уплате единого налога по выбранной ставке. Закон выделят два вида: «доходы минус расходы» со ставкой 15%, а также 6% от величины всех доходов, без учета вычета расходов, которые предприниматель имеет при ведении деятельности. Выбор ставки налога зависит исключительно от приблизительного объема расходов и доходов, рассчитанных предпринимателем.

Упрощенная система является наиболее рентабельной, если ИП имеет немаленькие доходы.

Если предприниматель перестал вести свою деятельность и не прекратил её в установленном законом порядке, рентабельней перейти на общую систему налогообложения. Однако, про ежемесячную уплату взноса в Пенсионных фонд на общеобязательное социальное страхование за себя лично и за наемных работников, не стоит забывать.

Прежде чем выбрать регистрировать ИП или нет, необходимо проанализировать ИП недостатки и преимущества. Необдуманное решение порой влечет нехороший результат.