Куда уходит денежная масса? Денежная масса Что относится к активной части денежной массы.

Денежная масса — совокупность потребительских, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам, а также государству.

Процесс движения денег, обслуживающих реализацию ВВП, называется денежным обращением.

Между процессом реализации ВВП и денежным обращением существует внутренняя связь: чем больше номинальный объем реализации ВВП, тем больше будет поток денежного обращения, и наоборот.

Номинальный ВВП определяется двумя факторами: физическим объемом реализуемых товаров и услуг (Q ) и уровнем их цен (P ). А размер денежного объема определяется массой денег, находящихся в обращении (М ), и скоростью обращения денежной единицы (V ).

Упомянутые величины учитываются в уравнении обмена:

![]()

На его базе можно определить закономерности изменения основных рыночных процессов и показателей, в частности: уровня товарных цен, скорости обращения денег, массы денег в обращении.

Уровень товарных цен определяется уравнением:

Массу денег в обращении характеризует уравнение:

Это уравнение часто называют .

Вопрос наполнения деньгами экономики крайне важен для Украины. Считается, что низкая (по сравнению с другими государствами) степень монетизации является едва ли не главной причиной роста задолженности и других многочисленных проблем.

Степень (уровень) монетизации экономики рассчитывается как частное от деления денег, находящихся в обращении, на объем ВВП. Оба показателя используются в натуральном выражении.

Прирост денежной массы, имеет своим источником прирост ВВП. Рост монетизации означает, что все большая и большая доля ВВП сохраняется в денежной форме и наоборот.

Таким образом, рост степени монетизации указывает на рост мобильности экономики, на рост потенциальной гибкости поведения экономических субъектов.

Ден-ая масса – определяется как масса наличных денег на руках у населения и в кассах субъектов хоз-ия, а также депозиты на счетах в банке.

Количественно опр-ть ден-ю массу и её отдельные компоненты можно путём построения различных показателей, примен. такие показ-ли, как ден-е агрегаты.

В НБ РБ для определения ден-ой массы исп-ся след-щие ден-ые агрегаты:

1. М0– масса нал-ых денег в нац-ой валюте.

2. М1=М0+ вклады до востребования в нац. вал.

3. М2=М1+ срочные депозиты в нац. валюте.

4. М3=М2+ прочие депозиты в нац. валюте.

5. М4=М3+ депозиты в иностранной валюте.

Ден-ые агрегаты М0, М1,М2 наиболее высоколиквидная часть денежной массы.

Это такие ср-ва, которые без предварительной продажи исп-ся в расчетах. В настоящее время М0, М1,М2 занимают наиб-ий удельный вес в структуре ден-ой массы. Остальные ден-е агрегаты нах-ся в стадии развития.

Денежная база – наличные деньги в обращении и депозиты банков в Центральном банке.

Между денежной базой и объёмом ден-ой массы сущ-ет прямая связь. В развитой рыночной экономике рег-ся совок-е ден-е массы, а не отдельные её элементы.

Масса денег, нах-ся в обращении, обусл-ся законом ден-го обращения, открытымМарксом .

Согласно этому закону, кол-во денег, необх-х для обращения, опр-ся следующей формулой :

Д=Р/С,

где Д – кол-во денег, Р – сумма цен, С – скорость оборота ден-х единиц.

С развитием кредитных отношений и выполнением деньгами ф-и ср-ва платежа, кол-во денег, необходимых для обращения, определ-ся след-ей формулой (как сумма цен тов-в подлежащих реализации Р, - сумма цен тов-в прод-х в кредит К + платежи, по которым наступил срок уплаты П – сумма взаимопогашающихся платежей ВП и всё это дел-ся на число оборотов одноимённых ден-х едениц С): Д=(Р-К+П-ВП)/С

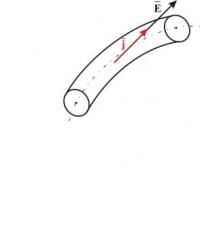

Ур-ние обмена (ур-ние Фишера ), близкое к уравнению Маркса, выглядит след-им образом: MV=QP

Произведение величины нах-ся в обращении ден-й массы М на ср_ю скорость обращения ден-й единицы V=произведению ур-ня цен P на реальный объём нац-го продукта Q.

Данное уравнение Фишера позволяет объяснить такой феномен как инфляция с т. зр. нарушения в сфере бумажно-ден-го обращения.

Ф-ла Фишера показывает зависимость уровня цен от денежной массы.

10. Понятие и структура ден оборота. В процессе произв.-хоз. деят-ти субъектов хоз-ния возникают расчеты и платежи при поставке продукции, оказания услуг, связ. с взаимоотнош-ми фин.-кредит. системы. Субъекты хоз-ния и население осущ-т платежи в бюджет, внебюджетные фонды, погашение кредитов и % по ним. Совок-ть всех этих ден. поступлений и платежей и образуют ден. оборот.

Ден. оборот – движ-е денег, к-е опосредствуют ден. отношения м/д предпр-ми, учрежд-ми, предпр-ми и гос-вом, м/д населением и гос-вом, м/д отдельными гражданами.

Ден. оборот можно класиф-ть в зав-ти от отд-х признаков:

1. в зав-ти от хар-ра платежей : товарный и нетоварный;

2. в зав-ти от способа платежа : безнал-ный и налично-ден-й.

Часть ден. оборота можно рассм-ть как платежн. оборот, в к-м деньги функц-т в кач-ве ден. платежа.

Платежный оборот включ. в себя часть нал.-ден. и безденежного оборота.

Совок-ть ден. средств, к-е имеются в распоряж-и физ.и юрид. лиц наз. ден. массой в обращении . Регулиров-е ден. массы – осн. задача НБ РБ.

Методы регулир-я ден. оборота:

1. опред-е норм обязат-х резервов;

2. опред-е условий предоставляемых кредитов;

3. установл-е % ставки по кредитам;

4. регулир-е операций по инвестиров-ю с цен. бумагами и на валютном рынке.

Безнал.ден. оборот

безнал.ден. оборот – совок-ть платежей, осущ. без использования наличн. денег. Он тесно связан с безнал. расчетами.

Безнал. расчеты – ден. расчеты, совершаемые путем записи по счетам плат-ка и получ-ля.

Безнал. ден. оборот преобладает во всех странах мира и обслуж-тся след. инструментами: плат. поручение, плат. требовование-поручение, чеки аккредитивы, пластик. карточки.

Безнал. расчеты осущ-тся м/д:

гос-вом и субъектами хоз-ния,

гос-вом и населением,

гос-вом и комерч. банками,

банками и субъектами хоз-ния,

центр. и комерч. банками.

М/д нал.-ден. и безнал. обращ-ем есть тесная взаимосвязь, т.е. деньги переходят из наличных в безналичные.

12.Эк-е содержание налично-ден-го оборота

В странах с развитой рын. экономикой под наличными деньгами поним-тся та сумма денег, к-я имеется в наличии у плательщиков. Не делается разгранич-й, в какой форме наход-ся эти деньги. В РБ в силу особ-тей соц.-эк. развития сохран-ся разгранич-е м/д наличн. и безнал. деньгами.

Термин «наличные деньги» расшифр-ся как остатки ден. знаков, имеющих законную силу на руках у населения, в кассах банков и в кассах субъектов хоз-ния.

Наличные деньги – банкноты, монеты, выпущенные центр. эмиссионным центром, наход. в кассах банка и обращ-ся вне банк. сферы.

Наличн.-ден. оборот – часть совокупн. ден. оборота, к-й осущ-тся с помощью наличных денег. Он по своему объему меньше безнал-го оборота. Однако его правильная организация очень важна в соц.-эк. плане, т.к. этот оборот обслуж-т отнош-я, связ. со сферой личного потребления.

Обращение наличных денег явл-ся областью эк-ки, к-я соприкас-ся со всеми остальными ее сторонами. Сфера ден. обращения чутко реагирует на происход. изменение в ден. доходах населения, на возм-ти превращ-я денег в реальные матер-е блага, на распред-е ден. доходов м/д соц.группами населения.

Оборот наличных денег основ-тся на принципах :

1. предпр-е всех форм собств-ти обязаны хранить свои деньги на счетах банка.

2. наличность для выплаты з/п и иных платежей предпр-е получает из касс банка.

3. банками ежегодно устан-ся лимит ден. наличности в кассах предпр-я и всю поступ. выручку хоз.орган должен перечислить на счет банкам. Сверх установл-ю сумму хоз.орган тоже должен сдавать в банк.

Платеж.с-ма, ее эл-ты. Виды платеж.с-м.

Платеж. с-ма – это набор мех-мов, правил, норм и инструментов, исп-мых для осущ-я обмена фин. ценностями м/д сторонами в пр-се вып-я ими всех обязательств .

В рамках опред. гос-ва действует обособлен. платеж.с-ма, кот.наз. национальной с присущими ей чертами : законодат.базой, деловой практикой, коммуникац.с-мами, инфраструктурой.

Ур-нь развития плат. с-мы соотв. ур-ню развития гос-ва.

Эффективно работающая плат.с-ма способств.разв-ю гос-ва, т.к. она до min сокращ.сроки расчетов, сокращ.расходы и возможные риски.

Эл-ты плат.с-мы:

участники (ком.банки, Нацбанк, нефин.учр-я)

коммуникац.ср-ва связи внутри с-мы (с-ма BISS, клиринговая с-ма)

денежный и др.инструменты (пл/поручения, пл/треб, пласт.карточки, аккредитивы)

законодат. база

договорные отн-я

К плат. с-мам предъявл.след. требования:

1. скорость платежа

2. опр-сть платежа

3. надежность и безопасность платежей

4. удобство и универс. исп-я

5. приемлемая стоимость.

Б/н расчеты, пр-пы их организации.

Б/н расчеты – это ден.расчеты, соверш. путем записи по счетам плательщиков и получателей средств (бенефициаров).

Гос-во постоянно расшир сферу б/н расчетов. Путем б/н расчета производ расчеты м/д пр-тиями и орг-циями, м/д орг-циями и их вышестоящ органами, м/д пр-тиями и фин-кред с-мой.

В наст время сокращ база налично-денежная.

Преимущ б/н расчетов :

· уменьш потр-ти в наличных ден знаках

· сокращ издержек обращения

· ускорение ден оборота

Принципы орг-ции б/н расчетов:

· обязат хранение ден ср-в субъектов хоз-ния на счетах в банках, за искл.нал ден ср-в, расход-е кот-х разрешено в устан порядке банком.

· платежи со счетов должны осущ банками по распоряж их владельцев в порядке устан очередности платежей и в пределах остатка ср-в на счете.

· свобода выбора субъектами хоз-ния форм б/н расчетов.

· срочность платежа, т.е. осущ-е расчетов согл срокам, кот устан договором.

Формы б/н расчетов, их классифик.

Форма б/н расчетов опр-ся видом расчетн. док-та, СП-соб платежа и орг-цией документооборота.

В соотв с действ закон-вом субъекты хоз-ния в б/н порядке м/д собой могут рассчит-ся с пом пл/поруч-й, пл/треб-й, чеками, пл/треб-я/поручения, пласт карточки, аккредитивы.

В б/н ден обороте исп-ся разл формы расчета:

Кредитовый перевод – это банк.перевод по инициативе плательщика на основ пл/поруч-й или пл/треб-й/поруч-й;

Дебетовый перевод – это банк.перевод по инициативе бенефициара на основ пл/треб-й или чека. Банк.пласт.карточка – это плат ср-во для расчетов с исп-ем соврем техн ср-в.

Аккредитив – это соглаш-е м/д плательщ и банком плательщика, согл.кот. банк оплач док-ты поставщика, подтвержд отгрузку пр-ции, согласно условиям аккредитива.

милитаризацией экономики и ростом военных расходов. При этом экономика ориентируется на значительные затраты на вооружение и по этой причине у государства нарастает бюджетный дефицит, покрываемый с помощью эмиссии по существу не обеспеченных товарными ресурсами денег.

Дефицитом бюджета и ростом государственного долга. Покрытие дефицита государственного бюджета осуществляется либо государственными займами - не инфляционный способ покрытия дефицита бюджета, либо эмиссией банкнот, что дает государству дополнительные средства, а следовательно дополнительный спрос на товары.

Кредитной экспансией банков. Расширений кредитных операций банков и других кредитных учреждений приводит к увеличению кредитных орудий обращения, которые так же создают дополнительные требования на товары и услуги.

Приток иностранной валюты в стану. Валюта с помощью обмена на национальную денежную единицу вызывает общий рост объема денежной массы, а следовательно и излишний спрос.

Итак, инфляция спроса возникает в том случае, если рост уровня цен происходит под влиянием общего увеличения совокупного спроса.

Инфляция издержек производства. Причиной такой инфляции является:

Снижение роста производительности труда. Это ведет к увеличению издержек на единицу продукции, а следовательно к уменьшению прибыли В конечном итоге это скажется на снижении объема производства, сокращением предложения товаров и услуг;

Расширением сферы услуг, появления новых видов с большим удельным весом заработной платы, отсюда следует увеличение общего роста цен на услуги;

Высокие косвенные налоги. Они в цену товаров и общий уровень издержек растет.

нормальная инфляция - темпы растут медленно, примерно 3 - 3, 5 % в год; масштаб инфляции поддается контролю;

умеренная инфляция (ползучая) - темпы роста цен достигают до 10 % в год; такая инфляция признается относительно безвредной и вполне соотaaoствующей нормальному экономическому развитию в целом; масштабы ее не приводят к непредвиденным нарушениям, особенно в распределении национального дохода между различными социальными группами;

галопирующая инфляция - характеризуется ростом цен от 20 до 200 % в год; в этих условиях невозможно контрiлeровать не только рост цен, но процесс экономического развития;

гиперинфляция - начинается при повышении цен более чем на 50 % в месяц на протяжении длительного периода времени - полугодия и более; за год цены повышаются не менее чем в 130 раз, при этом деньги вытесняются из обращения уступая место товарному бартеру.

Инфляция оказывает отрицательное влияние на общество в целом. Расходование заработной платы и рост цен принимают катастрофический характер, что сказывается на благосостоянии населения, причем даже наиболее обеспеченных слоев. Социально-экономические издержки требуют принятия мер для обуздания самой инфляции.

Ухудшается экономическое положение: снижается объем производства, происходит перелив капитала из производства в торговлю и посредничество, расширение спекуляции результате резкого изменения цен, ограничиваются кредитные операции, поскольку никто не верит в долг, обесцениваются финансовые ресурсы государства, происходит перелив денежных средств в другие страны.

Возникает социальная напряженность в связи с тем, что инфляция перераспределяет национальный доход в ущерб наименее обеспеченных слоев общества, инфляция обесценивает накопления и сбережения граждан. Особенно тяжела инфляция для лиц с фиксированными доходами: пенсиями, пособиями, заработной платой госслужащих. В связи с этим, чтобы задержать резкое падение жизненного уровня, государство осуществляет индексацию доходов, индексацию налоговых льгот.

Усиление темпов инфляции приводит к тому, что государство начинает предпринимать меры для преодоление инфляции и стабилизации денежного обращения.

Она рассчитывается Центральным банком в совокупности и по отдельным структурным элементам — так называемым агрегатам.

Так, например, ЦБ РФ выделяет наличные средства (М0) и различные виды безналичных активов — чеки, дебетовые карты, вклады, облигации — обозначенные как М1, М2, М3. В других странах дополнительно выделяют агрегат М4: например, в Великобритании в него входят заимствования правительства и кредиты, выданные организациям.

Денежная масса — один из инструментов бюджетной политики современного государства. Биржевые торги, факторинговые операции, налогообложение, повышение или понижение ставки рефинансирования — все это непосредственно зависит от количества финансовых средств в обращении. Их увеличение может происходить из-за притока иностранных инвестиций или дополнительной эмиссии денег вследствие роста бюджетных расходов. Уменьшение, как правило, является итогом целенаправленной политики оздоровления финансовой системы.

Динамика движения денег

Объем денежной массы, как и соотношение между разными элементами ее структуры (например, наличными деньгами и вкладами) меняется в зависимости от экономической ситуации. Высокие темпы роста объема денег в обращении говорят об инфляции и неблагоприятной экономической конъюнктуре. Именно поэтому монетаристы, напрямую связывающие эти показатели, советуют бороться с инфляцией уменьшением объема финансовых средств в обращении (например, через повышение налогов или сокращение бюджетных расходов).

В силу цикличности экономического развития объем денежной массы всегда нестабилен. Удобные инструменты для оценки динамики роста дает официальный сайт Центрального банка России. Так, например, по состоянию на 1 мая 2018 года денежная масса РФ, по данным Центробанка, составила 43.127 млрд рублей. Наиболее высокие темпы прироста были в секторе наличных финансов (3,2% по отношению к началу года). Депозиты в мае также несколько «подросли» (на 1,2%). В основном, за счет депозитов населения (3,1%). У депозитов организаций по отношению к началу года наоборот наблюдался спад (минус 1,7%).

Уроки Евросоюза

Неоправданный выпуск необеспеченных денег лишь в краткосрочном периоде помогает покрыть дефицит государственного бюджета. В долгосрочной перспективе это способствует снижению товарной стоимости денег и инфляции.

Именно поэтому Великобритания еще с 1970-х гг. вынуждена была перейти к политике жесткого сокращения бюджетных расходов. Яркий пример — история Маргарет Тэтчер, прозванной ее противниками «похитительницей молока». На отмене бесплатного молока для учеников младших классов «Железная леди» сэкономила около 19 миллионов долларов. Сокращение расходов на социальную сферу, образование и науку, по мнению Маргарет Тэтчер, было оправданно, но в обществе это вызвало массу негодования.

В Германии тоже произошло «сужение» социальных функций государства с целью оздоровления финансовой системы. Это было сделано несмотря на массу протестов по поводу увеличения пенсионного возраста и сокращение пособий по безработице.

Заключение

Есть масса факторов движения денежной массы: например, равномерность расходования средств, теневая экономика и неформальный сектор. Государство не всегда учитывает их в полной мере. Однако, понимание перспектив роста или падения денежной массы, по крайней мере, дает самим предпринимателям и экономистам преимущества в определении собственной экономической стратегии.

Рассмотрим природу и причины дефляции и снижения денежной массы .

Дефляция (снижение общего уровня цен) может быть следствием сокращения денежной массы или роста ВВП при стабильной денежной массе.

В свою очередь можно выделить три причины снижения денежной массы :

Увеличение спроса на наличные деньги и, следовательно, снижение количества денег в обращении;

Сворачивание банковского кредитования;

Вмешательство государства.

Рост спроса на наличные деньги возникает, когда ожидания индивида относительно будущих событий ухудшаются, из-за чего снижаются потребление и сбережения. Это естественный механизм защиты от возможного спада деловой активности и в этом смысле не представляет особой опасности.

Увеличение наличных на руках населения может быть причиной лишь незначительной дефляции, если только в результате изменения предпочтений отдельных граждан не происходит изъятие вкладов в банках.

Тогда дефляция может ускориться из-за сжатия банковского кредита , особенно если отток депозитов переходит в ажиотажное изъятие денег из банков, заканчивающиеся разорением последних. Как раз подобный сценарий был реализован во время Великой депрессии , когда крах Банка Соединенных Штатов привёл к цепной реакции, и, в конечном счёте, вся банковская система была разрушена.

Однако и такую форму дефляции нельзя назвать вредной, так как изъятие денег из банков - результат законных требований вкладчиков получить деньги, доверенные банку на основе контракта. Тот факт, что ни один банк не выдержит массового наплыва клиентов - недостаточное основание опасаться дефляции .

Во-первых, при долгосрочной дефляции оценка рисков и сам процесс кредитования принципиально меняются, и вероятность надувания пузыря на различных рынках сходит на ноль, если центральный банк не осуществляет инфляционной подпитки экономики.

Во-вторых, даже в самые тяжелые кризисные периоды существуют банки и финансовые организации, которые сохраняют платежеспособность и достаточные резервы. Правильный риск-менеджмент этих организаций позволяет им впоследствии приобретать менее предусмотрительных конкурентов и расширять бизнес. В этом случае дефляция - отражение оздоровления экономики, после накопления критической массы ошибок со стороны рыночных агентов и правительства.

Так, например, в США в течение финансового кризиса 1839-1843 гг. предложение денег сократилось на 34% (больше чем во время Великой депрессии), а оптовые цены упали на 32%. При этом ВНП и потребление в реальном выражении выросли на 16% и 20% соответственно, а вот инвестиции упали на 33%. Дефляция и крах ряда банков стали результатом неэффективных инвестиций, осуществлённых в предшествующий кризису период инфляционного бума.

Однако, точечная «расплата» оказала оздоровительный эффект и позволила без серьёзных последствий пройти кризисный период. Поэтому сжатие денежной массы в результате добровольного и законного взаимодействия граждан полезно для экономики и не угрожает экономическому росту .

Конечно, имеется целый ряд негативных последствий дефляции , особенно ярко проявляющихся в краткосрочном периоде и по отношению к некоторым группам лиц. Но в большинстве своём, тяжесть дефляции во время кризиса объясняется серьёзными искажениями рыночных сигналов , имевших место из-за искусственного накачивания экономики деньгами со стороны правительства. Чем дольше длится искусственный рост денежной массы , тем тяжелее расплата, и современный финансово-экономический кризис тому прекрасная иллюстрация.

Вместе с тем, когда правительство искусственно сжимает денежную массу, порождаемая дефляция не только не приносит пользы, но может быть очень опасной. Изъятие денег, как и дополнительная эмиссия, существенно искажает рыночные сигналы, но по-другому воздействует на поведение рыночных агентов.

Государственное регулирование денежной массы - ещё одна причина проявления жёсткости заработной платы. Когда люди ожидают роста цен, работники ни за что не согласятся на снижение номинальной заработной платы , притом, что цены производителей обычно резко снижаются. Кроме того, изъятые деньги, так или иначе, придётся возвращать в экономику - либо через выплату процентов по государственным облигациям, либо через государственные расходы, и это наносит двойной удар.

На первом этапе из-за начавшейся дефляции проигрывают заёмщики, а потом инфляция наносит удар по тем, кто держит деньги в наличной форме или в низкодоходных финансовых инструментах. И наконец, не стоит забывать, что все эти мероприятия, как и любое другое вмешательство государства в экономику , требует ресурсов на содержание чиновников и дополнительные трансакции.

Хорошим примером искусственно создаваемой дефляции является Великая депрессия , когда ФРС и правительство США, преследуя различные цели, (борьба со спекулянтами, сохранение золотого запаса), сжали денежную массу, разорив множество банков и ввергнув страну в многолетнюю рецессию.

Тем не менее, дефляция как следствие целенаправленной государственной политики - затратное для правительства мероприятие и не обещающее больших выгод, поэтому после 1930-х гг. ни один ЦБ мира не решился повторить действия ФРС.

Выше были описаны монетарные причины снижения общего уровня цен . Дефляция также может иметь место как результат роста ВВП в экономике со стабильным количеством денег.

Если денежная масса и скорость обращения стабильны, то при росте выпуска уровень цен снизится. Этот тип дефляции можно назвать дефляцией роста . Это самая полезная форма дефляции , о которой часто умалчивают, и её учет необходим для адекватного анализа источников экономического роста .

Допустим, денежная масса в стране фиксированна и у государства есть только право печатать новые деньги для замены старых, изношенных купюр, но изменение общего количества находящихся в обращении денег запрещено. Тогда при экономическом росте общий уровень цен начнёт снижаться.

Дефляция в долгосрочном периоде и при стабильной денежной массе возможна при экономическом росте , но если наблюдается спад экономической активности, то общий уровень цен будет повышаться и возникнет привычная сегодня инфляция. Обесценение денег стимулирует к более активному инвестированию и росту потребления, за счёт снижения пассивных сбережений (наличные, вклады до востребования и т.д.)

Рост потребления увеличит прибыли фирм, а рост активных сбережений (банковские вклады, доверительное управление и т.д.) повысит инвестиции и снизит стоимость заёмных средств, что в совокупности создаст благоприятную почву для преодоления фирмами кризиса. Инфляция не станет скрытой формой налогообложения и лишь выявит наличие чрезмерных остатков денег, которые и снизятся за счёт менее консервативных решений по инвестированию.

Однако, новые, более рискованные проекты будут осуществляться с учётом долгосрочной дефляционной тенденции , то есть сохранятся все те условия инвестирования. Под влиянием изменившейся стоимости денег, изменится только структура инвестиционных портфелей в пользу более доходных проектов.

Инфляция объективно ограничена размером денежной массы и по мере восстановления экономической активности , в экономике со стабильным уровнем денежной массы возобладает дефляционная тенденция и цены продолжат снижаться, что станет дополнительным ограничением для неоправданно рискованных проектов.

Таким образом, дефляция может быть болезненной, если конечно, это разовый процесс, идущий вразрез с общей инфляционной тенденцией . Однако, если снижение общего уровня цен носит долгосрочный характер, экономические процессы и ожидания рыночных агентов изменятся, изменив за собой всю экономическую систему. Скорее всего, пиковые темпы роста ВВП в ней окажутся ниже современных значений, но вероятность кризисных явлений снизится ещё более значительно.

Конечно, полностью исключить кризисы сложно, в конце концов, все люди могут иногда ошибаться и возможность накопления ошибок индивидов в дефляционной экономике существует. Но стимулирование через естественную инфляцию в экономике с фиксированной денежной массой во время спадов деловой активности - хороший механизм саморегуляции, смягчающий многие возможные негативные следствия кризисов.